年明けまでは相場は以前として落ち着いていましたが、2月にコロナショックが起きて以降、相場が荒れだしましたね。

コロナショックの大暴落が起きてからFRBが大幅な緊急利下げに踏み切ると各国中銀が協調して利下げに動きました。

現在の先進国の主要通貨の政策金利は軒並み0.5%を下回っています。

これはかなりの異常事態であり、リーマンショックのときでもここまで全体的に金利は低くなっていません。

各国が同じような金利になり、金利差が無くなるとどうなるのか?

中期的なスイングトレードが不利になり、短期的なデイトレードが有利になります。

その理由と共に記事を書いて行こうと思います。

為替相場の大きな値動きを作るのは基本的に金融政策

為替相場において大きな値動き、つまり日足レベルの大きなトレンドを作るのは

- 金融政策

- 政治的要因

この2つです。

この2つだけと言っても過言ではありません。

テクニカル的にストップが狩られた後の急激な値動きとか指標発表や要人発言などで発生する時間足レベルの値動きなどは金融政策が要因で発生する大きな値動きに比べるとノイズといってもいいくらいの値動きです。

①の金融政策は政策金利の変更、量的緩和、主にこの2つです。

政策金利に関しては各FX業者のサイトで確認できるのでわかりやすいですが、量的緩和については自分で日々ニュースをチェックしていないと把握するのは難しいです。

近年の量的緩和で代表的なのは

- アベノミクスによる黒田日銀の異次元緩和

- リーマンショック以降、FRBによるQE政策

この2つですね

変わって政治的要因で代表的なのは

- イギリスのEU離脱国民投票の日

になります。

誰もがEU残留と思っていましたが、蓋を開けてみると投票結果がEU離脱となったためポンドが歴史的な大暴落をしました。

政治的要因を把握するのは日々のニュースチェックが欠かせませんが、金融政策の変更などは指標発表カレンダーなどで予め把握することができますのである程度予測することができます。

そしてその金融政策による政策金利の推移が各国超低金利で横並びになってきているので日足レベルでトレンドが発生しにくく、スイングトレードには不向きな相場環境になってきているのです。

金利差は日足レベルの大きなトレンドを生む

政策金利の違いにより大きな金利差があると、その通貨ペアには日足レべルの大きなトレンドが発生しやすいです。

これは単純に低い金利の通貨を売って高い金利の通貨を買う動き、FXではキャリートレードと言われますが、金利差があるとこのキャリートレードが盛んに行われます。

プラススワップが貰えるため個人トレーダーの方もわかりやすいと思いますが、世界中の大口の投機家もこのような金利差を意識したキャリートレードを行うため、自然と日足レベルでトレンドがでやすくなります。

ただ、トルコリラや南アフリカランドなどの新興国通貨でキャリートレードはオススメしません。

ポイントは先進国のメジャー通貨でその時代の一番高金利の通貨を買うトレードをすることです。

豪ドル/ドル 日足 ※チャート画像はすべてクリックでアップになります。

リーマンショック後、堅調な中国経済の恩恵を受けてオーストラリアの経済は比較的軽傷で済んでいました。

世界中が大幅な利下げに踏み切る中、オーストラリアは比較的軽度の利下げに留まりました。

結果的に他通貨との金利差が広がり、中でもQE政策、ゼロ金利政策と2重の通貨安政策をとっていた米ドルがキャリートレードの対象になり大幅に買われる結果となりました。

約2年に渡り豪ドルは買われ続けましたが、2011年から豪ドルの利下げ観測が出始めて結果的に利下げサイクル入りしました。

チャートは本当に正直で、ちょうど豪ドルが利下げ開始した時期前後に頭打ちになり、その後下落トレンド入りしています。

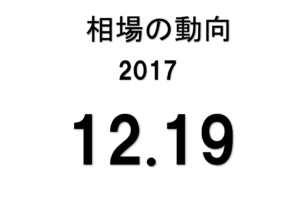

ここ数年では米ドルが高金利通貨になっていたためどの通貨からも買われている環境でした。

中でもキャリートレードの対象になっていたのはユーロです。

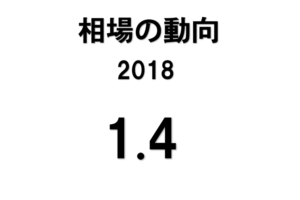

米ドルの金利が豪ドルを上回った2018年3月から豪ドルではなく米ドルが買われ始めました。

そこから一貫して金利の低いユーロ売り、金利の高い米ドル買いのトレンドが生まれ、約2年下落トレンドが続きました。

そしてコロナショックが発生してキャリートレードの下落トレンドが崩れたと同時に各国が金利を大幅に引き下げ始めたため、各通貨の金利差がほぼゼロになり、為替はどっちへいっていいのかわからずに上下にボラ高くブレだしました。

金利差が無くなってきたらデイトレードが有利

こういった日足レベルでどっちつかずの値動きをしているときはスイングトレードに旨味は少ないです。

理由としては日足レベルでトレンドがでていないため、急なトレンド転換で理不尽な損切に遭いやすいからです。

理不尽な損切に合うというのはどういうことかというとトレードの難易度が高いということです。

トレードは難易度が高い環境でとれるpipsも難易度が低い環境でとれるpipsもまったく同じpips数です。

難易度が高い場所でとれたpipsはボーナスポイント×3!!!

なんてことはなくどっちも一緒のpipsです。

ですので組織に属してトレードを義務付けられているわけではない個人のトレーダーは難易度が低い環境のみを選んでトレードしたほうが生き残る確率が高くなりますし資金も増えやすいんですね

スイングは日足でわかりやすいトレンドがでてるときはラクに儲かります。

その反面、こういった相場が上下にブレているときは途端に難易度が上がります。

しかし上下にブレているという事はボラティリティが上昇しているということです。

ボラティリティが上昇してくるとデイトレでもかなりの値幅が狙えるので有利になってきます。

こういった相場環境を見極めてスイングかデイトレードかを使い分ける方法もありますので、よければ参考にしてください

コメントを残す