インフレ率が上がり続け、それを抑えるためにFRBパウエル議長が大幅利上げを繰り返し、その影響で今年はナスダック、S&P500、NYダウと主要3指数が軒並み下がり続けています。

このような状況下でSNSではインフルエンサー達が米国株は買い時だ!

と買い煽りともとれるような発信をしていますが・・・

残念ながら米国株はここからさらに大暴落する可能性のほうがはるかに高いです。

可能性がはるかに高いだけならまだ救いがありますが、歴史的に今のような相場環境では100%大暴落しています。

問題はいつ大暴落が起きるか?

ファンダメンタルズとチャートの両面から可能性を考えていきたいと思います。

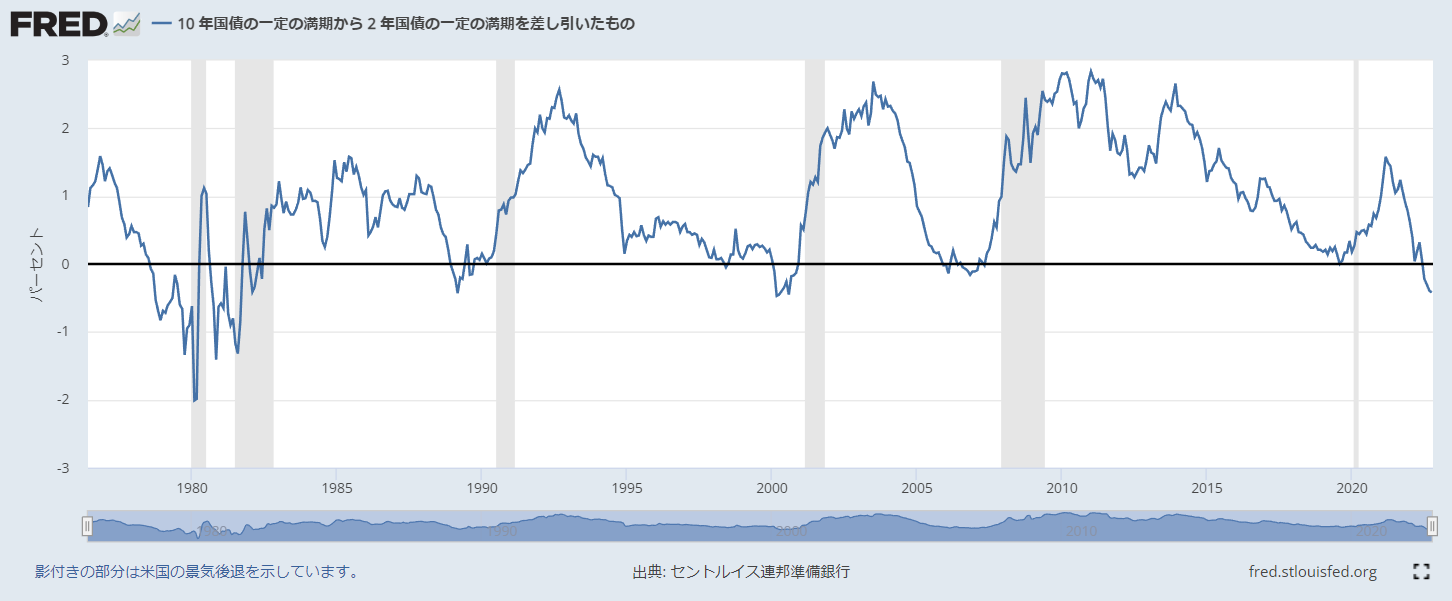

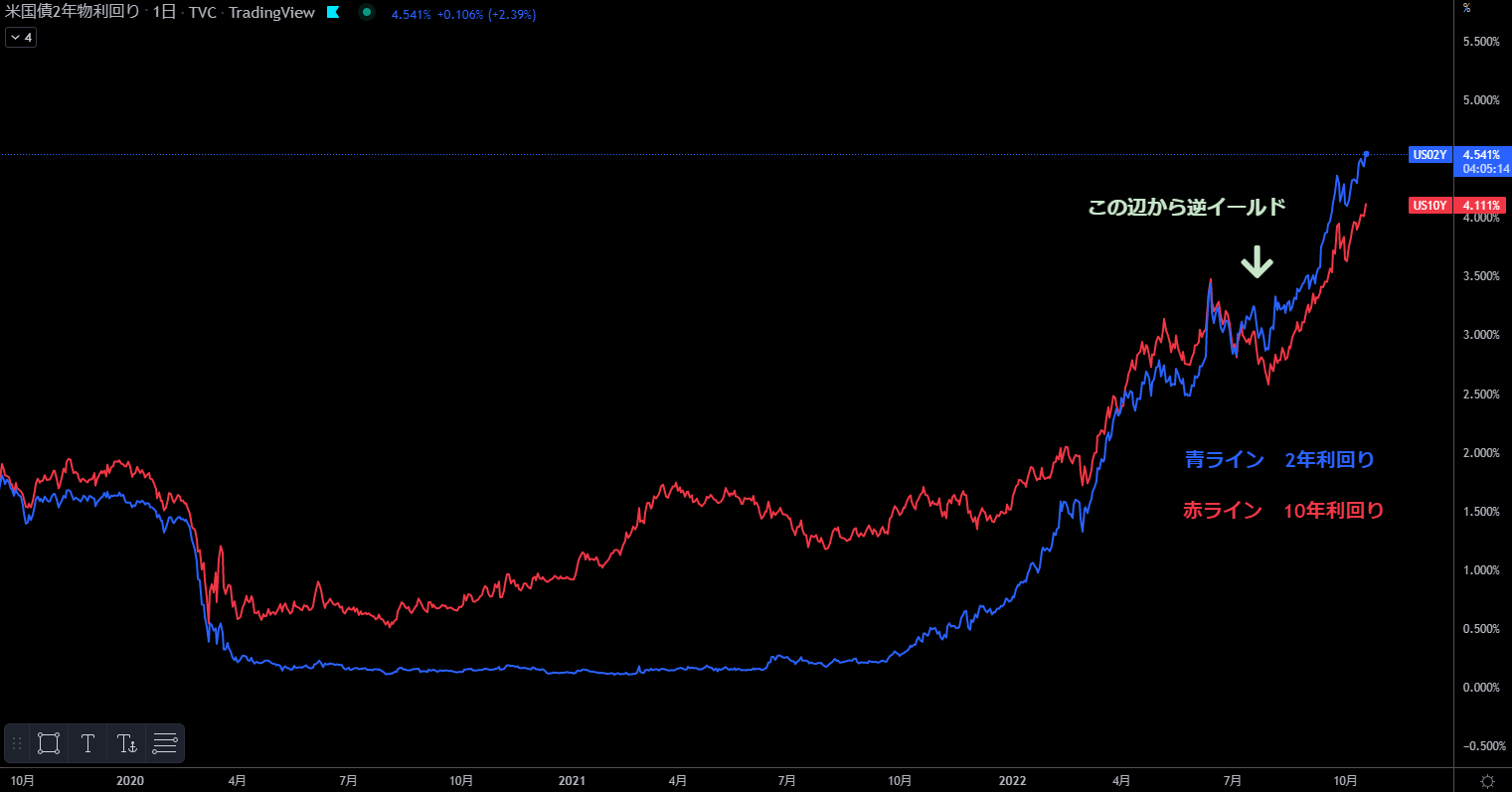

暴落確率100%の鉄板サイン 米国債2-10年の逆イールド

米国債券の利回り(イールド)が長期国債より短期国債のほうが高くなることを逆イールドと呼びます。

通常であれば短期より長期のほうが利回りが高くなるのですが、相場に異変(投資家心理に異変?)が起こると短期と長期の利回りが逆転して逆イールドと呼ばれる現象が起こります。

そしてこの米債2-10年の逆イールドが発生すると歴史的に100%の確率で米国株相場は大暴落を起こし景気後退入りします。

0の黒ラインより下にくると逆イールド状態です。

時間差を伴いグレーの景気後退局面が起こり歴史的に100%大暴落しています。

1980年以前も同様の結果です。

相場には様々なサインがありますが、米債2-10年の逆イールドは近い将来の大暴落を予報する歴史的に100%のサインです。

ですのでこのサインを無視する理由は全くないのがわかると思います。

他のどの指標よりも最重要、そして最優先で意識しなければいけないサインとなっています。

いつ暴落するのか

「何が起きるか?」を予想するより「いつ起きるか?」を予想するほうが遥かに難しいそうです。

大暴落が起きるのはほぼ確定ですが、いつ暴落が起きるかというのはおおよそでしか想定できません。

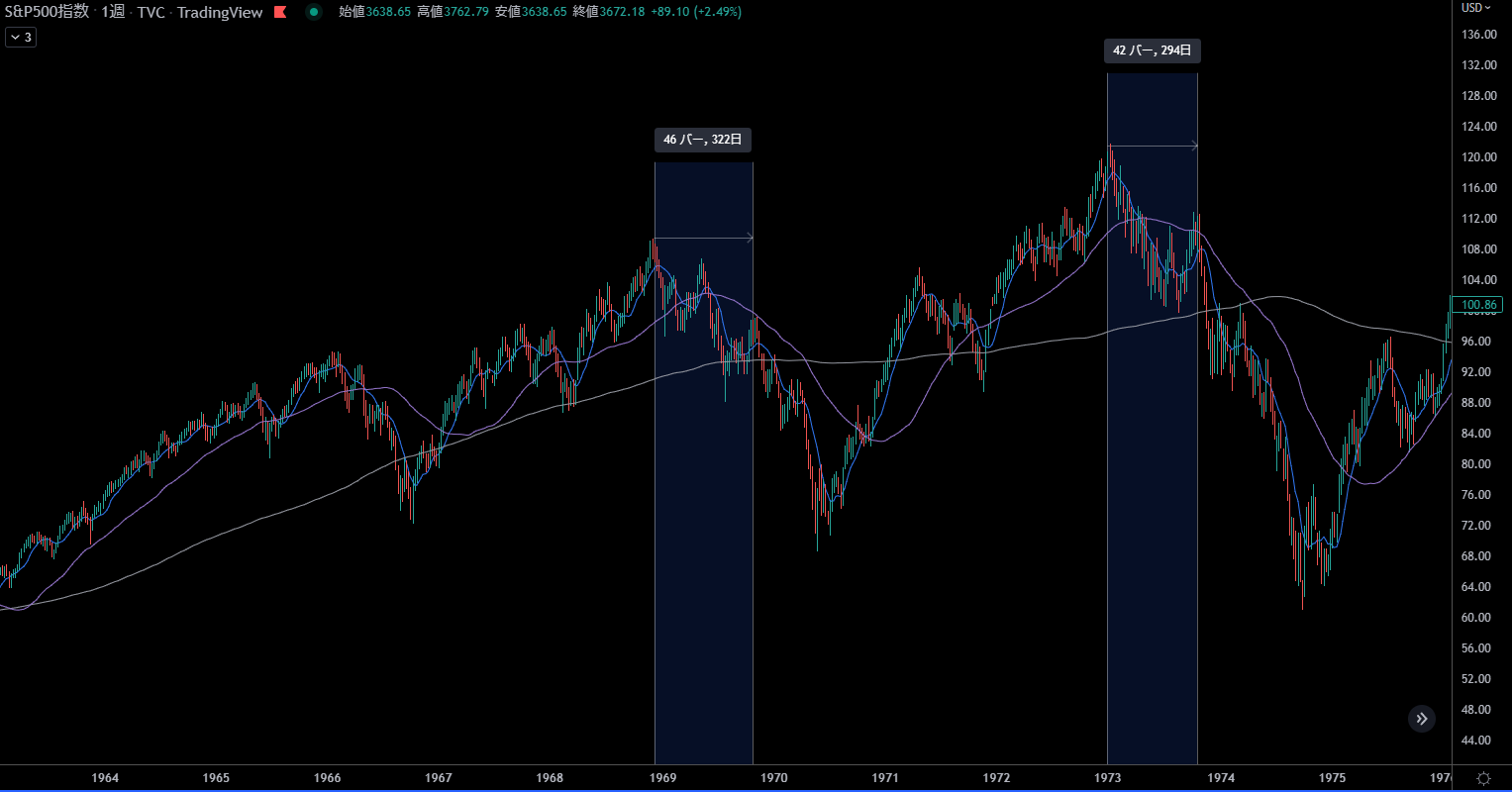

そして過去のS&P500を見てみると天井高値からおおよそ1年前後で暴落しているケースが多いです。

暴落するまでの期間が恐ろしいほどに共通していますが、どの暴落時も天井高値を付けてから1年たたないくらいで奈落の底へ落ちて行ってます。

そして2022年現在のS&P500はというと・・・

天井高値からおおむね1年たたないくらい。

過去の暴落局面とほぼ同じ期間

かなり恐ろしい期間に来ていることがわかると思います。

- 何が起きるか→大暴落

- いつ起きるか→天井高値から1年前後

歴史を教訓とするのであれば、あと2~3か月以内

年末までには大暴落が起きる可能性は非常に高いといえそうです。

最後に

昨今、SNSではインフルエンサー達が米国株の買い出動を促しています。

それに乗って買っている人も多いようです。

そんな声がでるようじゃ米国株の大底はまだまだ先なんです。

ファンダメンタルな側面からいうと、FRBがQT(量的引き締め)を停止して金利が利下げサイクルに入った段階でようやく買い出動できるかな?といった感じです。

また現在の相場の下落はFRBの急速な利上げが原因なのですが、なぜ株価が下がるのに急いで利上げをしているのかというとインフレ率が40年ぶりの高値にきているからです。

この「インフレ率:CPI」が下がらないとFRBは利上げを停止することができないのですが、歴史的にCPIを下げるためにはCPIより高い政策金利が必須になってきます。

- 現状のインフレ率CPI:8%台

- 現状の米政策金利:3%台

8%より上に政策金利を上げないと歴史的にはインフレは沈静化してないということですね。

先は長そうです。

コメントを残す