FXを始めようとして色々勉強しているうちに、なにやらスワップなどというおいしい制度があるじゃないか、と気づき高金利スワップトレードに手を出してしまう人がいます。

なぜスワップが高金利なのか?

高いスワップ金利がもらえる背景には何があるのか?

など、政策金利に対して多少のファンダメンタルな知識がないと痛い目を見ます。

今回は長年トレードをしている私のスワップトレードに対する見解と、初心者が特に陥りやすい高金利スワップでの失敗パターンをご紹介していきたいと思います。

高金利通貨の代名詞、トルコリラの暴落

2018年8月10日、トルコリラが暴落しました。

損切をせず、スワップ狙い保有していた国内個人トレーダー達が20円を割り込んだトルコリラ円についに耐え切れず、強制ロスカットの嵐となりました。

対円で一日に3円下げて17円台へ突入。

一部の人の強制ロスカットでレートを下げ、その下がったレートで他の人が強制ロスカットを食らう。

相場に定期的に訪れる、強制ロスカット祭りです。

かなりの数の強制ロスカットがなければこのような値動きにはなりません。

通常、トレンド相場の終盤にはこのようなセリングクライマックスが現れ、後にトレンドが転換するケースが多いのですが、それはあくまで普通のマーケットならの話で、過去のスイスフランや現在のトルコリラのような歪んだマーケットではそのような相場のセオリーは通用しません。

このトルコリラですが、スワップトレードをする人たちにとっては非常に人気のある通貨です。

2018年現在、トルコの政策金利は8%です。

そのスワップポイントは業者にもよりますが、1万通貨あたり約80円です。

10万通貨を1か月保有すれば

80円 × 10 × 約30日 = 約24,000円

なんにもしなくても一か月で約24,000円もらえてしまうことになります。

これを1年続けたら・・・

3年続けたら・・・?

5年・・・・・

と妄想に妄想を膨らませて高金利スワップの道に入ります。

過去のチャート検証での計算などもせずに・・・

高金利スワップ投資の基本的な考え方

FXでは、どんなトレードスタイルであっても資金管理が圧倒的に最優先重要項目になります。

スワップトレードも例外ではありません。

そして、スワップトレードの場合、選ぶ通貨によって資金管理の仕方が少し変わってきます。

というのも、高金利通貨というのは

良い金利上昇と悪い金利上昇があるからです。

その前に金利の違いについて簡単に説明します。

短期金利と長期金利の違い

一口に金利といっても市場には短期金利と長期金利があります。

FXのスワップ金利に影響を与えるのは短期金利になります。

- 各国の中央銀行がコントロールできる金利

- FXでは政策金利の用語で使われている

- 各国の中央銀行はコントロールできない金利

- 金利の決まり方は市場で決定される。

良い金利上昇と悪い金利上昇

良い金利上昇というのは、好景気による金利上昇です。

景気が良くなってくると緩やかなインフレが起きてくるため、その景気が過度な過熱感を持ったインフレにならぬよう中央銀行が利上げをし、市場の過熱感を適度に抑えてきます。

- 2009年~2013年頃のオーストラリアドル

- 2015年~2018年のアメリカドル

反対に悪い金利上昇というのは、通貨防衛による金利上昇です。

主に新興国通貨がそうですが、金利を高く設定しないと誰も自国の通貨を買ってくれなくなるため資金調達が難しくなってきます。

景気の良し悪しに関わらず、金利を高く設定しているのが悪い金利上昇のひとつの例です。

基本は新興国通貨

- トルコリラ

- メキシコペソ

- 南アフリカランド

良い金利上昇のスワップトレードのやり方

先ほどもお伝えしましたが、良い金利上昇の背景にあるのは好景気です。

従って、良い金利上昇の通貨は良い利上げサイクルに入っているパターンがほとんどであり、市場はそれを意識してその通貨を買っていく傾向が高いです。

そうなるとその通貨の価値が上がっていき通貨高になり、もしその通貨を買っていれば

高金利スワップと為替差益の2重取りというなんともおいしい展開になります。

そして良い金利上昇のスワップトレードをする場合

必ず損切設定を入れていく必要があります。

というのも、高金利スワップと為替差益の2重取りができるおいしい期間は限られています。

先ほどもお伝えしましたが、過去10年で良い金利上昇が起きたのは主にこの通貨です。

- 2009年~2013年頃のオーストラリアドル

- 2015年~2018年のアメリカドル

資源国通貨であるオーストラリアの最大の輸出国は中国です。

リーマンショックで世界中が疲弊しているときに、中国は当時一人勝ちの状態であり、その中国が最大の輸出国であったオーストラリアは吊られて景気が良くなり、他の先進国が軒並み利下げをしている中でオーストラリアは先に利上げサイクル入りを果たしました。

他の先進国が利下げをしているのにひとつの国が利上げをするとどうなるか。

チャートをみれば一目瞭然、オーストラリアドル高になっています。

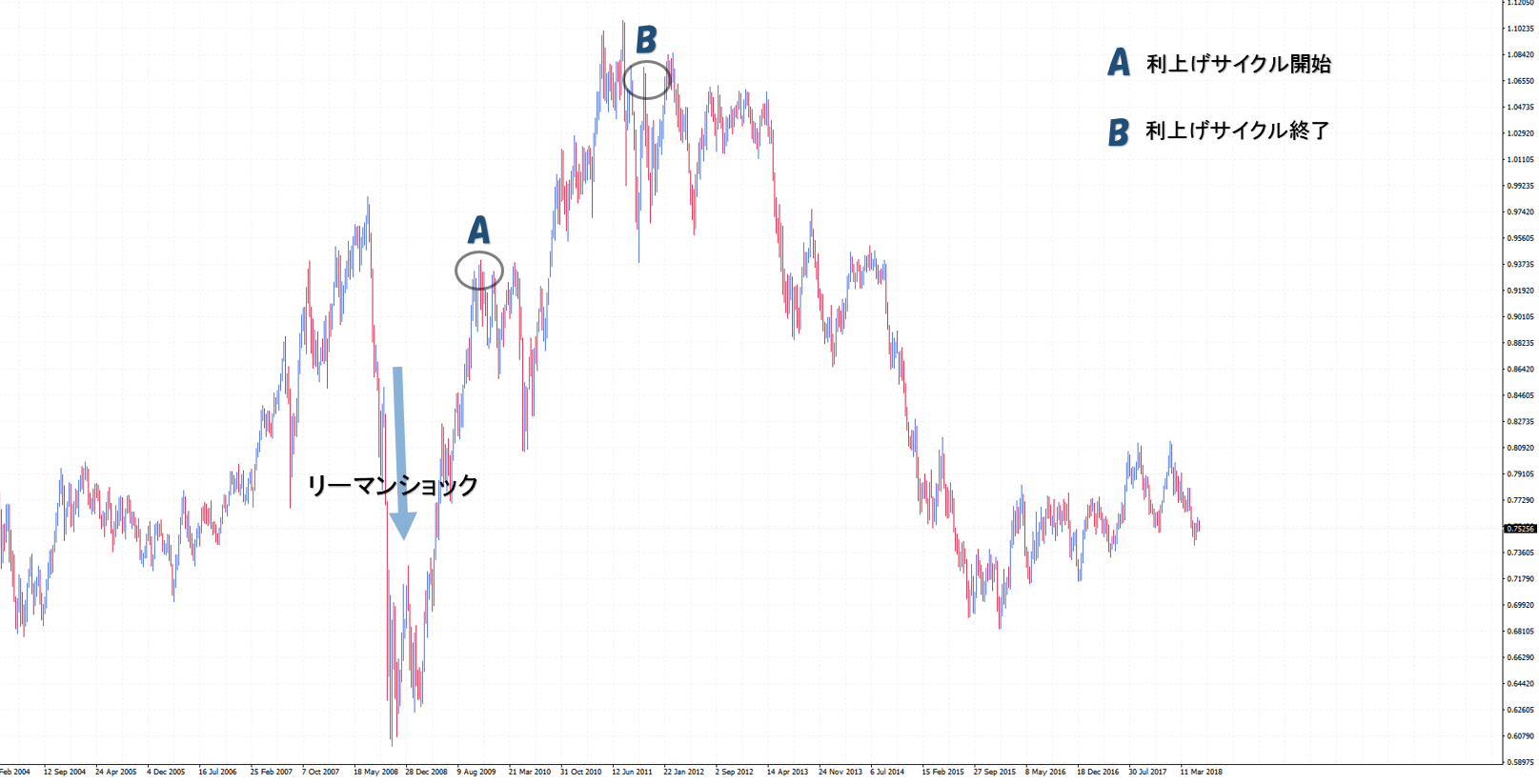

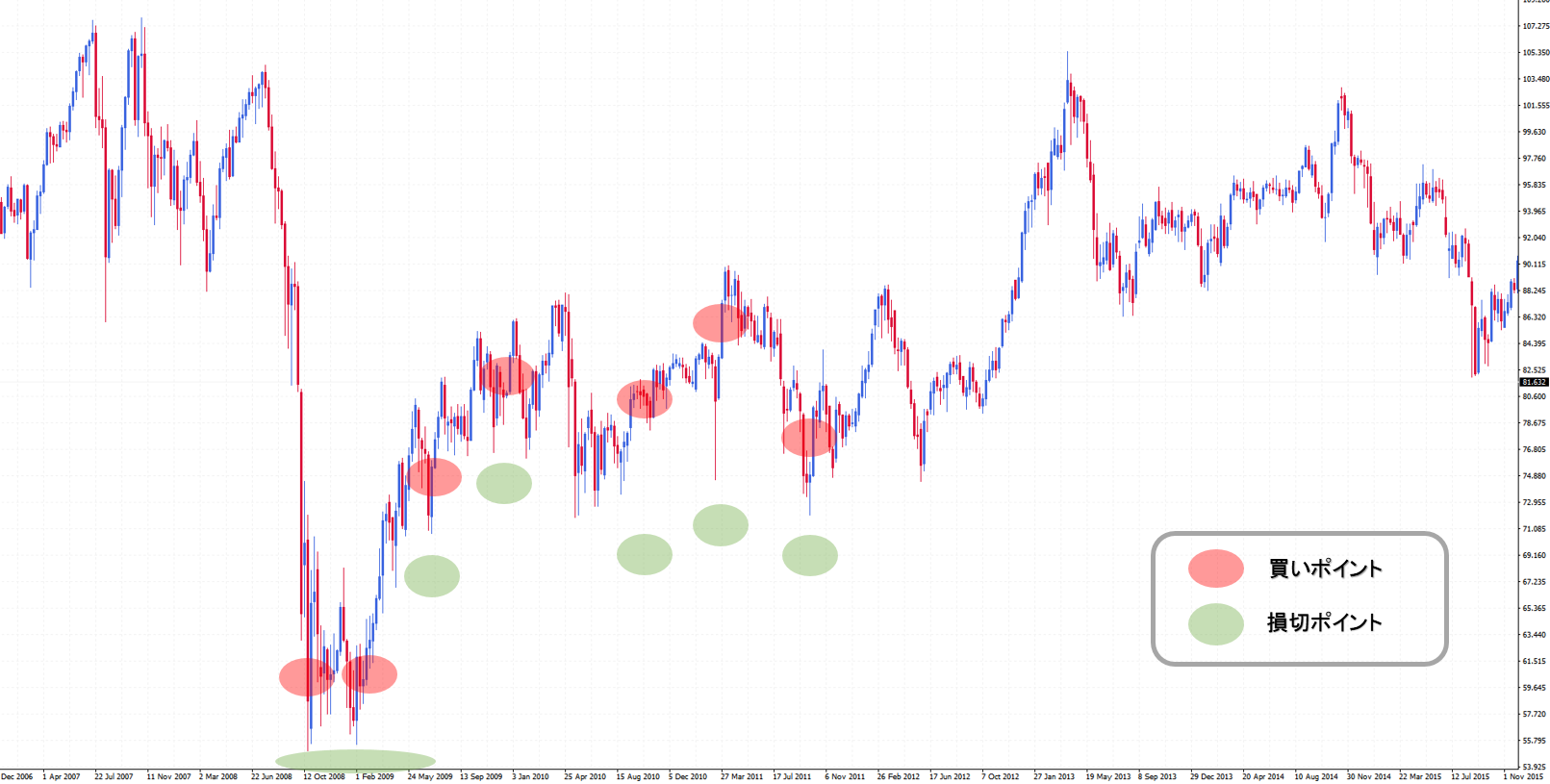

AUD/USD 週足※画像はすべてクリックでアップになります。

Aのポイントから豪ドルは各国に先立ち利上げを開始しました。

利上げ開始前からかなりの上昇を見せているのは、アメリカのQE期待と豪ドルの利上げ期待が重なったためです。

特に利上げに関しては、利上げ決定の発表がされるときには既にレートは利上げ効果を織り込んでいることがほとんどですので、このチャートから見てもわかるようにAのポイントで利上げ決定したのにレートはほぼ無風です。

また、リーマンショック後のアメリカはQE(量的緩和政策)を発動し、自国の通貨量を増やす政策を行いました。

日銀の異次元量的緩和政策の元となった政策です。

当然通貨安になりますので、高金利による通貨高のオーストラリアドルとの通貨ペアは見事なまでの上昇トレンドを形成しています。

高金利スワップと為替差益の2重取りができたおいしい期間でした。

その後、Bのポイントで利下げを開始し、現在(2018年)まで利下げサイクルに入っています。

変わって対円のほうでは、リーマンショック後のリスク回避相場の影響で円買い圧力が強まっていた相場環境だったので、円高、豪ドル高の通貨ペア特有の綱引きの影響により2~3年はレンジ相場となってしまっています。

ここで資金管理の面で注意してほしいのが

良い金利上昇の場合、利上げサイクルが終わるとトレンドが転換する可能性が高いため必ず損切設定が必要ということです。

対ドルでは利下げ開始とともに下落トレンドへ転換しています。

対円では、アベノミクスがたまたま始まりレンジ上方へブレイクしていますが、これはたまたまです。

良い金利高の通貨ペアでスワップトレードをする場合、必ず損切設定をしていきましょう。

良い高金利のスワップ戦略と資金管理

良い高金利通貨の場合、為替差益も期待できる反面、利上げサイクルが終了してトレンドが転換したりするとレートが下がってきてしまうので、しっかりと損切設定をしていかなければいけません。

スワップ狙いで保有しつづけていても、為替損益のほうが圧倒的に高いので相場の環境が変わってきたらしっかりと利食いをしていかなければいけません。

- スワップと為替差益の両方を狙える

- 損切設定をしていくため、多少高いレバレッジをかけられる

- 相場環境の変化によって利食いをしたりするため、多少のトレードの技術が必要

- レバレッジをかけすぎると暴落時に酷いことになる。

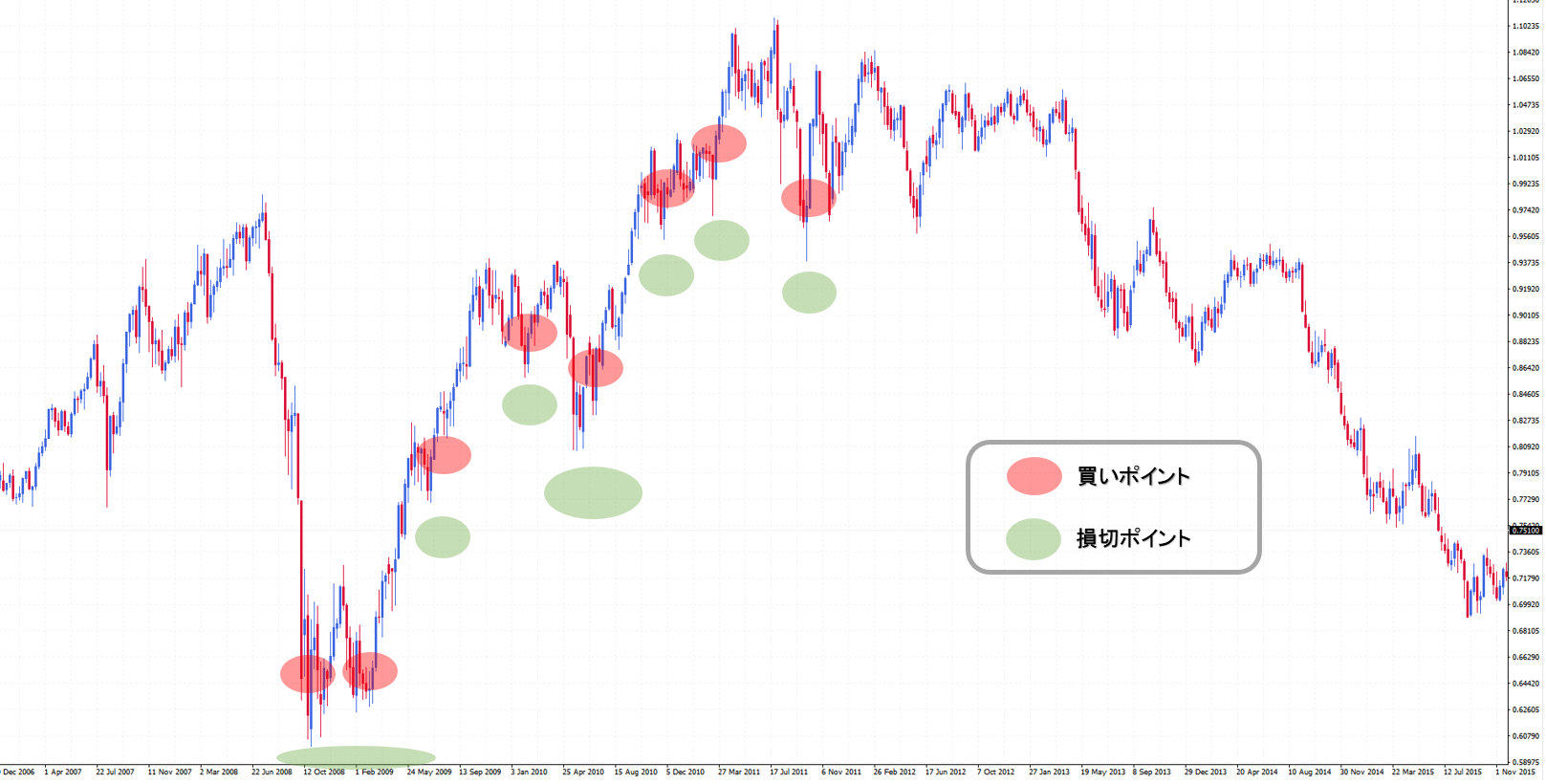

特に何も考えず、押し目っぽいところを買っていき、直近安値の下に損切注文を入れる。

何か所か損切にかかっているポイントもありますが、他は高金利スワップと為替差益の2重取りができたおいしいトレード結果になっています。

このようにしっかりと損切設定をしていけば、スワップと為替差益の2重取りができるので、利上げサイクルに入っている通貨のスワップトレードは相場環境によっては非常にオススメです。

ただ為替の場合、株と違って右肩上がりになり続けるチャートには基本なりません。

損切設定はもちろん一番大事ですが、利食いも相場環境の変化や自分が満足するところ等、適度な場所でしていかなければいけませんので何も考えずにほったらかしていると金融危機などの暴落相場が来た時に大変なことになります。

悪い金利上昇のスワップトレードのやり方と注意点

悪い高金利通貨の場合、良い高金利通貨のスワップ狙いと違って基本損切設定はオススメしません。

なぜオススメしないのか、ですが

損切設定したところでいずれそのレートに刺さるからです。

損切設定を入れずにレバレッジはどんなに高くても2倍程度までに抑え、長期的にスワップ金利で余力を少しづつ増やし、適度に追加入金をしていくやり方じゃないと、ほぼ100%いずれ強制ロスカットを食らいます。

上の方でも説明しましたが、そもそも悪い金利上昇は金利を高くしないとその通貨を誰も買ってくれなくなり、資金調達が難しくなってくるので、通貨安を防衛するために金利を高く設定しています。

色々な要因で悪い金利高通貨も通貨高になることもありますが、歴史的に見てそれは一時的な相場環境にすぎません。

しっかりとチャートを見て、長期での計画を立てていかなければいけません。

基本的に悪い高金利通貨の場合、ポジション保有すれば当たり前のように含み損になります。

その理由は、悪い金利高の通貨は基本右肩下がりのチャートだからです。

先ほどは為替相場は一方的な右肩上がりや右肩下がりの相場環境には基本ならない。

とお伝えしましたが、それはあくまで先進国の通貨ペアならの話です。

国の力関係がある程度拮抗している通貨ペアは一方通行の相場環境にはなりづらいですが、新興国と先進国の通貨ペアの場合は国の力関係がはっきりしていますので、一方通行のトレンドを描き続けてもなんら不思議ではありません。

2008年のリーマンショックから一貫して下落トレンドを描いています。

リーマンショック後に55円近辺の安値で買ったとしても、その価格は2018年に20円近辺まで落ちており、スワップ目的で持っていたとしても含み損がスワップ益を大幅に上回り大した利益になっていない、もしくは強制ロスカットで退場していることでしょう。

要は為替差損を長期の高金利スワップで打ち消し利益にしていこうというのが悪い高金利スワップトレードのやり方です。

- レバレッジは基本1倍、どんなに高くても2倍

- 最低でも5年、理想は10年以上を目安に利益を目指す

よく新興国通貨などの悪い金利高スワップトレードをやっている人をみて

レバレッジは3~5倍にしているので低めに設定しています!

などの記述を見かけますが、それは普通のトレードなら低いですが新興国高金利通貨スワップ狙いの場合はかなりのハイレバレッジです。

例えばレバレッジ3倍でトルコリラ50円くらいから買い下がっている人は30円を割り20円近くになった現在、追加入金をしていなければ強制ロスカットになっています。

もちろん追加入金する現金の余力も残しつつ、計算してレバレッジ3~5倍にしている人もいるとは思いますが、相場にはフラッシュクラッシュ(瞬間的暴落)というものが存在します。

近年で一番有名なのはスイスフランショックだと思います。

2015年に起きたフラッシュクラッシュです。

簡単に解説すると、スイス中銀が止まらないフラン高を抑制するべくレート防衛ラインを設定し市場をけん制していましたが、ある日突然レート防衛ラインを撤廃し、市場がビックリして瞬間的に2000~3000pips動きました。

対円で20円~30円です。

ドル、ユーロ、円、ポンドなどの国際通貨ペアでは中々起きにくい現象だと思いますが、新興国などのマイナー通貨ではフラッシュクラッシュが起こったとしても、特に想定外でもなんでもなく可能性としては普通にありえます。

そんなとき、トルコリラなどで3~5倍でスワップ保有していると、追加入金などするヒマもなく強制ロスカットを食らいます。

強制ロスカットならまだマシです。

国内FXの場合、最悪は追証という名の借金が発生します。

海外FXの場合、ゼロカットシステムというものがあり、口座残高がマイナスになってもFX業者がマイナス分を補填してくれて、残高がゼロになり追証を負わなくて済むという制度があります。

参考海外業者XM公式サイト:https://www.xmtrading.com/jp/

また、超長期保有を前提としているので歴史に残る金融危機にも巻き込まれる可能性が非常に高いです。

- 1987年:ブラックマンデー

- 1997年:アジア通貨危機

- 2008年:リーマンショック

近年では、およそ10年に1回のペースで金融危機が起きています。

高金利スワップといえども2~3年の保有では大したスワップ益が得られず為替差損の方が大きくなってしまうので、最低でも5年、理想は10年以上保有し続けなければいけません。

そうなると当然、金融危機に巻き込まれる確率が上がるので、いくら高金利でスワップが高かろうとも常軌を逸した暴落が来たら目も当てられないような状態になってしまいます。

もう一度、上記のトルコリラ円のチャートを見てみてください。

100円手前にいたレートがリーマンショックで50円付近まで一気に落ちています。

下落率は約50%です。

2018年、記事執筆現在トルコリラ円のレートは23円付近ですが、これが一気に12円付近まで落ちる可能性も十分にあるということです。

恐らくトルコリラの高金利に目がくらんでいる人はそこまでの下落を想定している人は中々いないのでは、と思います。

私なりの結論

長々とお読みいただきありがとうございます。

結論が最後になってしまいました。

良い高金利スワップトレードは非常に有効なトレード戦略になると思いますが、悪い高金利スワップトレードは私は到底オススメしません。

ましてやそれで生活しようなどというのは、自分がどれほどのリスクを負っているか理解していない人がほとんどです。

レバレッジ1倍でいいから保有し続けたい!!

というのなら別にいいと思いますが、それならそもそも高金利通貨などではなく米国株インデックスETFを保有していたほうが資産の増加期待ははるかに高いです。

高金利スワップって魅力的ですよね。

なにもしていなくても毎日チャリンチャリンとお金が入ってくるのですから。

ですが、人生の中でこんなこと言われたことはありませんか?

「楽してお金儲けなんてできないよ」

高金利通貨をポチっとクリックしてポジションをとり保有し続ける。

この行為が楽なのか、楽ではないのか、人により意見が分かれると思いますが、ひとつだけ言えることがあります。

高金利スワップ保有している本人が想定もしていないようなリスクが市場には溢れているということを。

コメントを残す