8月10日、ついにトルコリラ通貨にてセリングクライマックスがでてしまいました。

大衆が耐えて耐えて耐えまくって「もうダメだ!!」とポジションを投げることで発生するセリングクライマックス。

一見すると予測不可能な値動きですが、長くトレードをしているとこういう危険な相場環境を前もって察知できるようになってきます。

トルコリラのチャート。

久々に見てみたけど、かなり恐ろしい形になってるな。

こういうジワジワ下げる相場は最後にかなりの確率でオーバーシュートが発生するよね。

8月の薄商いの時に10円の下落が来てもそんなに驚きはしないかな。— niwa ~FX 米株CFD〜 (@niwa_frn) August 2, 2018

8月2日に私がツイートした内容です。

さすがに10円の下落には至らなかったですが

「ほらオーバーシュートきたよ、予想的中だよ、すごいでしょ?」

と言いたいわけではありません。

ここ最近のトルコリラの危険性について、ある程度の経験を持った情報発信しているトレーダーの方達は、この夏セリングクライマックスの可能性を示唆している人が非常に多い印象でした。

特別に私だけが予期できたというわけではなく、長く相場をやっていると自然と身に付く感覚です。

今回はセリングクライマックスの前段階の前兆と過去に起きたケースをご紹介していこうと思います。

トルコリラのセリングクライマックス

今回のトルコリラの解説をしていきます。

トルコリラのようなスワップ保有目的の人たちは基本損切設定を入れません。

しかし、一部の人たちはキチンと損切設定を入れています。

それが①のポイントの20円の最安値割れのポイントになります。

5分足で大陰線が確定し、少しづつ直前までの相場環境が変わってきています。

そのままズルズルと下落し、②のポイントに行く前に少しオーバーシュートが発生しています。

このオーバーシュートでもかなりの強制ロスカットがかかったと思います。

そして本丸の②のポイントですが、くりっく365の追証解消期限の15時にほとんどの人が追証を解消できずに強制ロスカットになり、今までスワップ保有で耐えに耐えていた人たちが強制決済された瞬間になります。

これぞフラッシュクラッシュ、瞬間的暴落です。

その後の戻りでは投機的な戻り売り圧力が出始めて、結果的に再度安値を更新して16円まで落ちています。

トレーダーというのは投機的に値幅を狙いにいく人たちですので、ボラが急激に高くなったマーケットを見つけると果敢に参戦してきます。

③のポイントは前回安値の19円前半の節目のポイントになり、トレーダー目線では絶好の売りポイントになります。

国内個人トレーダーはやられまくった相場ですが、投機的な感覚が鋭い欧米のトレーダーなどは儲かった集団は多いのではないかと思います。

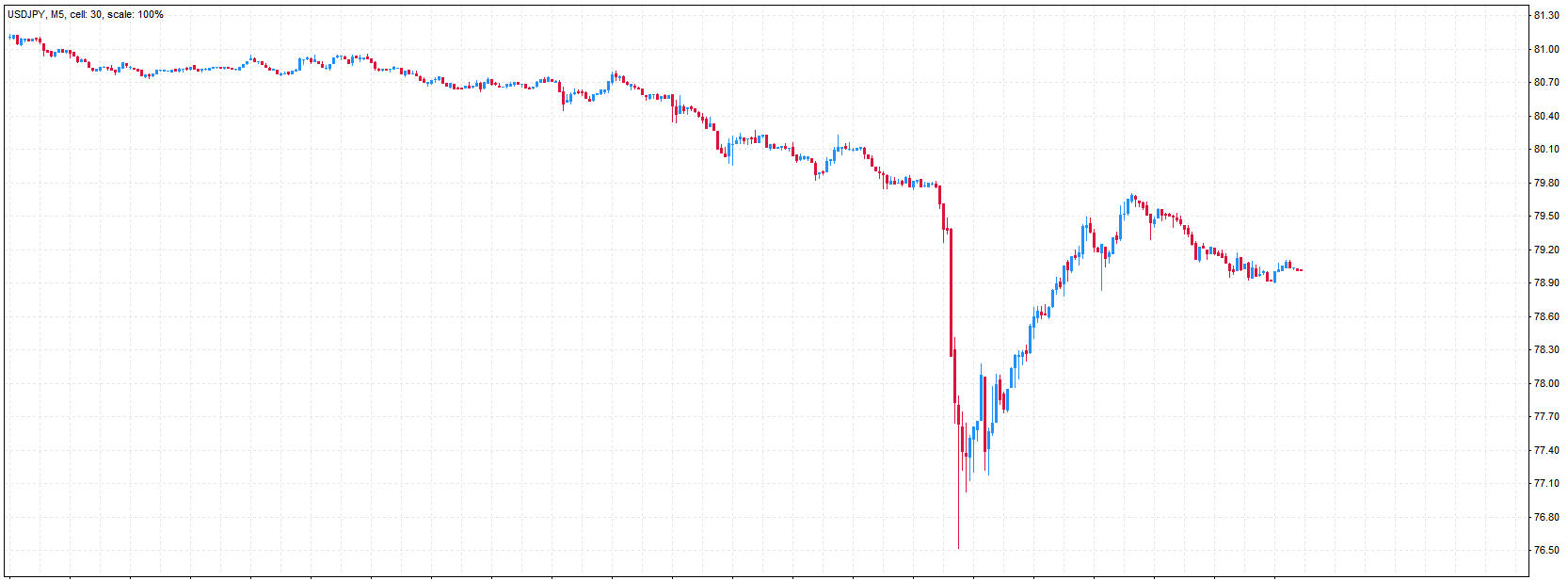

2011年のドル円のセリングクライマックス

通常の暴落はそこそこ訪れるドル円ですが、フラッシュクラッシュのような強制ロスカットを巻き込みまくった相場は私が記憶している限り、2011年の3月17日朝方のセリングクライマックスです。

バックテストツール:Forex Tester使用

朝起きて、自分のiPhoneがバグったとリアルに思った記憶があります。笑

当時のドル円の背景としては、10年以上前に付けた79.60付近の史上最安値が意識され、その手前の80円割れをバックに損切設定を置いていた国内個人トレーダーが多い環境でした。

過去のチャートから見て、市場最安値は割れてこないだろうとの思惑での損切設定です。

その80円割れは半年くらいトライしていましたが、俗にいう「ミセス・ワタナベ」のしつこい買い圧力により中々割れずに80円から85円付近をいったりきたりでした。

そこで起きてしまった2011年3月11日の東日本大震災。

地震が起きた国⇒経済が弱くなる可能性⇒国の通貨が弱くなる⇒円安

という安易な考えから国内トレーダーはより一層ドル円の買いポジションを仕込みました。

結果は円高方向へ動き、大損失。

円高方向への理由づけなどいくらでもできますが、ここで重要なのはこのフラッシュクラッシュが起きた経緯です。

結論からいうと、国内FX業者の平日朝方のメンテナンス時間が狙われました。

現在でも、平日朝6時から7時くらいまでの間にメンテナンスがあります。

このメンテナンス時間中にレートがストップに刺さったとしても、ストップ注文は発動しません。

メンテナンス明けの時間に発動します。

強制ロスカットも同様です。

メンテナンス時間中に80円を割れる

⇓

損切設定にかからずレートは下げ続ける

⇓

メンテナンス明けに一斉に損切発動、一層レートは下げる

⇓

下げるレートに強制ロスカット続出、さらにレートが下げる

⇓

更に下がったレートで強制ロスカット続出

要は今回のトルコリラと同様のことが起こったわけです。

強制ロスカットで済めばまだマシですが、国内FX業者を使っていると口座残高がマイナスになる追証の可能性がでてきます。

私が海外FX業者を使用しているのも、追証が発生しないゼロカットシステムがあるからこそ。

個人トレーダーは国内FX業者という狭い範囲で業者選びをするのではなく、海外FX業者もひとつの選択肢にいれることで自分の資金を守る方法が増えることになります。

また、トルコリラのようなマイナー通貨では比較的起こりえるフラッシュクラッシュですが、ドル円でも今後起こりえる可能性はあるので十分に注意していきたいところですね。

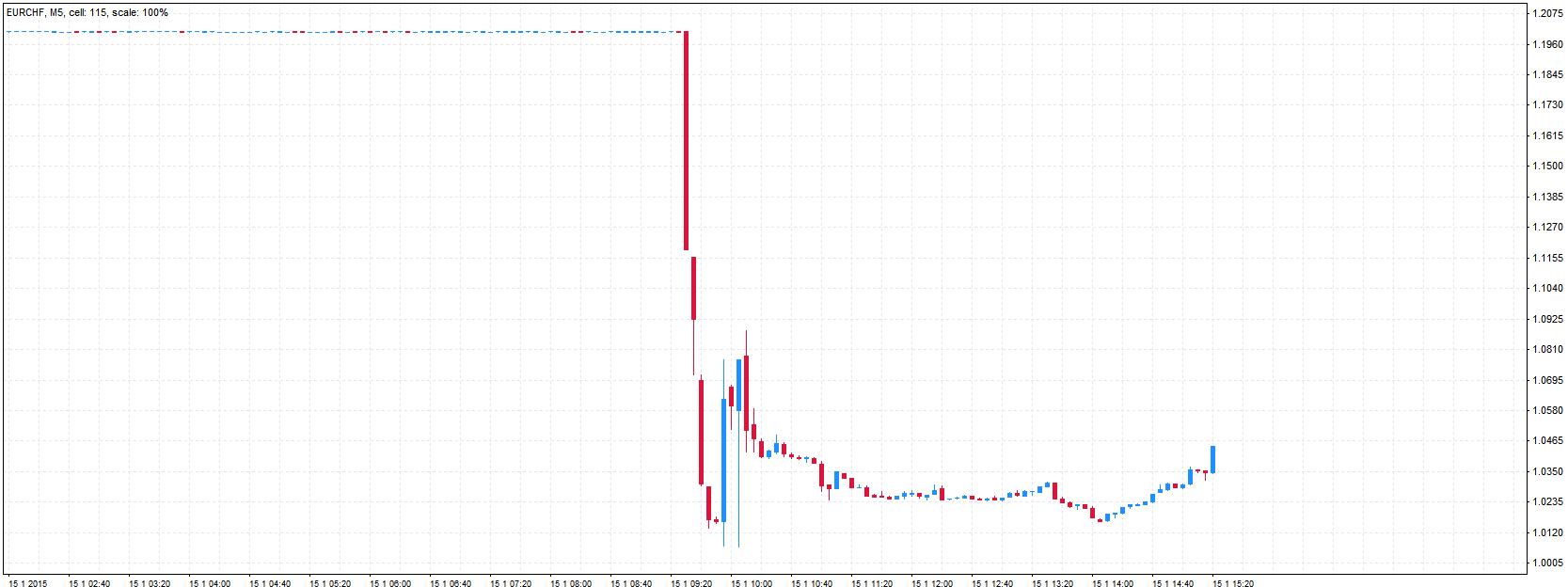

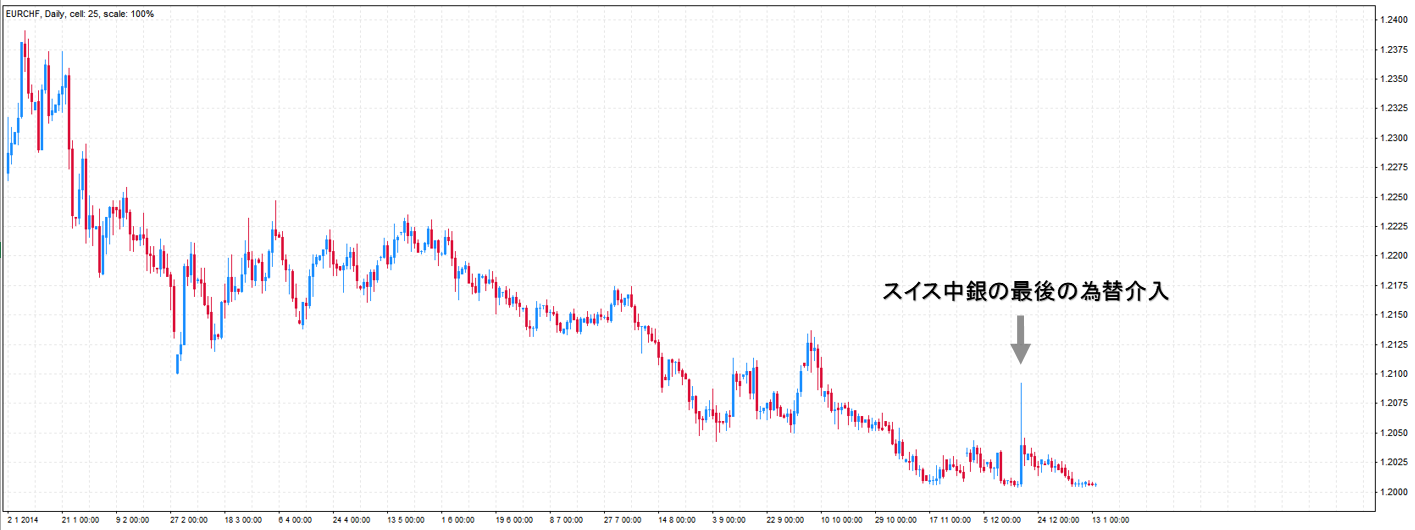

2015年のスイスフランのフラッシュクラッシュ

当時は欧州債務危機の影響から、ユーロ売りが市場のテーマとなっており、リスク回避通貨の代名詞、スイスフランと円が何かと買われている環境でした。

特にユーロ/スイスフランの通貨ペアはユーロ売りスイス買いのトレンドが顕著にでている状態で、ついに1.0のパリティへ近づき、たまらずスイス中銀は1.2のレート防衛ラインを設定しました。

2~3年間はその1.2のレートを死守できていたのですが、ある日突然、前兆もなくレート防衛ラインの撤廃を表明しました。

バックテストツール:Forex Tester使用

レート防衛ライン撤廃発表直後のチャートです。

瞬間的に2,000pips近く下落しているのがわかると思います。

対円で20円です。

オーバーシュートの下落幅は市場のビックリ度合いに比例します。

このスイスフランショックは歴史的に見てトップクラスのフラッシュクラッシュです。

恐らく、私が生きているうちにこのようなチャートはもう二度と見ることはできないだろうと思います。

スイス中銀は一貫してレート防衛ラインは撤廃することはない、と言っていました。

防衛ラインを死守するには為替介入をし続けなければいけないのですが、介入に限界はないと言い続けて数年。

限界がきたんですね。

歴史的に見て、限界は無いと発言する中銀は市場に敗れてきています。

英国中銀もソロスに敗れ、スイス中銀も投機筋達に敗れています。

我が国の中央銀行の黒田総裁も金融政策に限界は無いと現在言い続け、緩和状態を進めています。

さて・・・どうなるんでしょうね・・・?

賢い人達は既に準備万端になっていると思いますが・・・

セリングクライマックスの前兆

長く相場を見ていると、相場から感じる雰囲気などでわかる場合もありますが、その雰囲気を感じる元はやはりチャートになってきます。

セリングクライマックスの前段階の前兆としてわかりやすいのは

重要節目に向かってジリジリと下げ続けるチャート

簡潔にいうとそういうチャートになります。

何度か跳ね返されている節目の22円へ向かってジリジリを下げ続けた結果、セリングクライマックスです。

80円方向へジリジリと下げ続け、何度か反発して80円が重要節目であることを市場が認識しました。

レートが反発すればするほど、その節目の下には損切設定が置かれやすくなり、その結果のセリングクライマックスです。

こちらはフラッシュクラッシュ前日までのチャートです。

フラッシュクラッシュを含めると直前までのチャートが見にくくなってしまうので前日までの表示にしました。

スイス中銀が死守していた1.2の防衛ラインまでレートがジリジリと下がっていっているのがわかると思います。

なぜ、このようなジリジリ下げ続けるチャートからセリングクライマックスが出やすいのかというと、ジリジリ下げ続けているといつか大衆が損切設定を多く置いているポイントに刺さるからです。

自分で何気なく置いている教科書通りの損切設定のポイント

そこは大衆が損切を置くポイントでもあります。

じゃあどこに置けばいいんだ?

と思うかもしれませんが、損切を置く場所は大衆と同じでも大丈夫なのです。

大切なのは損切ポイントよりもポジション枚数。

資金管理のほうなのです。

今後も出会うだろう相場の荒波に、資金管理を徹底して生き残っていきましょう。

ブログランキングヘ

ブログランキングヘ

コメントを残す