2020年も既に1カ月が経とうとしていますが、今年のトレード戦略を書いていきたいと思います。

今年の最大のイベントはなんといっても11月に行われるアメリカの大統領選でしょう。

相場に絶大な影響を与えますので2~3か月前からかなり相場がピリピリしだすと思います。

逆にいうとそれまでは比較的簡単な相場が展開されていく可能性が高いと思っています。

私が現時点で2020年、積極的にトレードしていくであろうマーケットとその根拠などをお伝えしていきたいと思います。

FX市場

昨今のFX市場は歴史的なボラティリティの低さから私は昔ほどあまり積極的にトレードしなくなりました。

とはいえ優位性が残っているマーケットもありますので、そういったマーケットをメインにトレードしていく予定です。

ドル円

ドル円は実はまったくトレードする気はありません。

理由としては年間変動率が歴史的な低水準となっていて2019年もその記録を更新しました。

要はまったく動かないマーケットということです。

動かないマーケットゆえにチャートが汚くなりがちでダマシも多くなり、個人的にはあまり旨味のあるマーケットではありません。

あまり動かないマーケットのほうがいい!という人には最適なマーケットですが、トレンドを利益に変える戦略がメインの私には少々不向きなマーケットです。

じゃあなぜ今回書いたのかというと、フラッシュクラッシュが起きたときのみ参戦しようと思っているからです。

2019年の始めにドル円、豪ドル円をメインにフラッシュクラッシュが起きました。

ただ、なんとなくですが2020年はフラッシュクラッシュは起きないと思っています。

警戒している日本人も多いと思いますからね。

そんな状況ではあまり起きないんですよね。

ですので、もし起きた場合のみ暴落のリバウンド狙いの短期ロングで参加するつもりです。

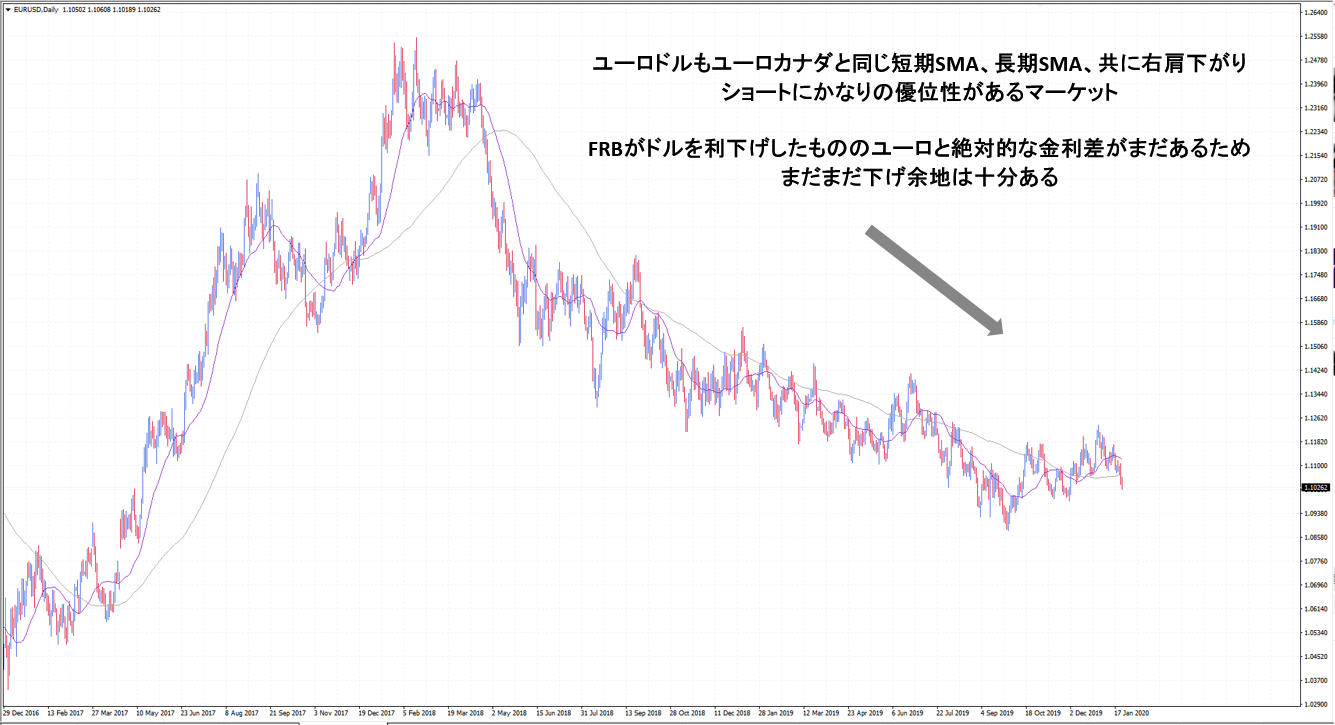

ユーロドルとユーロカナダ

スイングでのメインはユーロドルとユーロカナダのショートの2つのマーケットになると思います。

理由としては金利差から生まれるトレンドの優位性です。

2019年6月に下記記事を書き、FRB利下げからのドル安トレンド転換を想定していましたが、未だ転換する予兆は見られません。

ドル利下げになったところで依然として先進国の中では金利水準が高いので買われてしまう、といったところだと思います。

為替に限らず、金利というのはマーケットの長期的な方向を決める大きな要因のひとつになります。

テクニカルのみで相場をとっていくことは十分可能ですが、マーケットを動かす金利を意識することによってテクニカル+αの優位性の元に有利なトレードをしていくことが可能になります。

現状、先進国の通貨ペアで金利差から生まれるトレンドの優位性がでているのがユーロドルとユーロカナダでした。

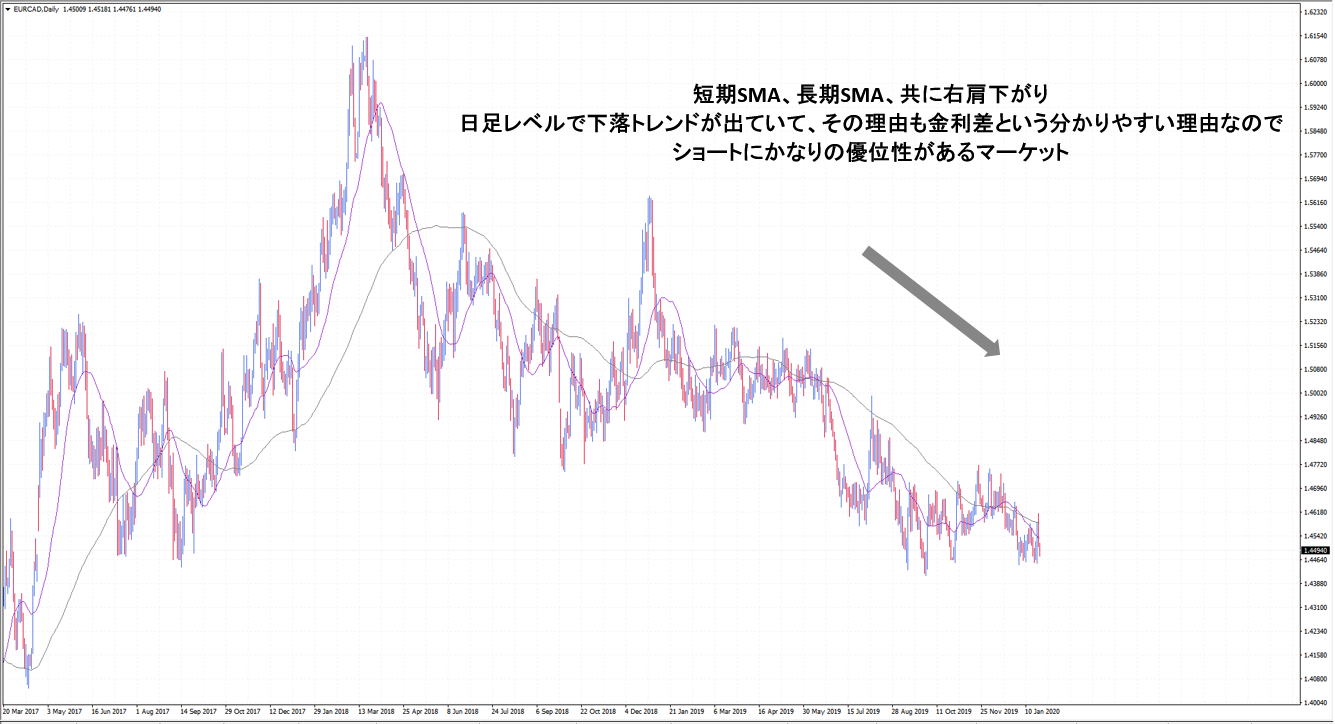

ユーロカナダ 日足 ※チャート画像は全てクリックでアップになります。

日足ベースでキレイにトレンドがでています。

日足のトレンドというのはもともと崩れにくいうえに金利差というマーケットの優位性が重なっているのでさらに崩れにくい環境になっています。

為替に金利差がある限り、いつの時代もキャリートレードというのは存在します。

リーマンショック前は円キャリーが流行りましたが、今はユーロキャリーが流行っているみたいですね。

要はユーロ売りでドル買いとカナダドル買いのポジションを作ることになります。

当然スワップはついてきますが、それはあくまでオマケであり、キャピタルゲインの価格差を狙いにトレードをしていきます。

金利差があるからこのまま日足レベルのトレンドが続くかといったらそれはわかりません。

マーケットを動かす要因は色々ありますので、日足のトレンドが崩れたらショート戦略は潔く撤退です。

逆にいうと、日足のトレンドが崩れない限りはショートオンリーでトレードしていく予定です。

調整のロングは狙いません。

調整はチャートが汚くなりがちなので個人的には非効率なトレードだと思っています。

CFD市場

FX市場のボラティリティの低さからCFD市場の記事も書くようになりました。

FXでは中々勝てないという人もCFDにも目を向けて見ればいいかもしれません。

米国株価指数(NYダウ、S&P500、ナスダック)

NYダウはFRBのQE4を受けて一本調子で上がっています。

去年10月に書いた下記記事にて触れていますが、過去10年間のQE1、QE2、QE3、では非常に強い上昇トレンドが発生しています。

2020年1月末現在では中国発の新型コロナウイルスの発生でマーケットもリスクオフに傾いてきました。

不謹慎ですが、こういった一過性の下落では現在のQE4中の米株指数マーケットでは下げきったところでNYダウは買い仕込みをする予定です。

FRBが明言している4~6月まではNYダウは上がり続ける可能性が非常に高いので、そこまでは攻めのロングをしていきます。

夏前になると11月の大統領選を意識して相場は2~3か月動かなくなると思っています。

そこでは米株指数のトレードはお休みして大統領選の結果を待ちたいと思います。

大統領選の結果次第ではNYダウはショートしていくかもしれません。

米債逆イールドから1年過ぎた頃ですから、歴史的な大暴落が発生するには十分な環境です。

金(GOLD)

GOLDに関しては今後数年間はロング一択です。

ショートは絶対にしません。

その理由は下記記事にて書いています。

ブログで何度かお伝えしているのですが、トレンド方向の逆を狙う、いわゆる調整狙いはチャートが汚くなりがちでトレードが非効率になりがちです。

ゴールドに関しても今後数年間は上がりっぱなしの相場が来ると思っていますので調整狙いのショートはせず、上がったら調整確認後にロング、上がったら調整確認後にロングを繰り返していきたいと思います。

個人的にはゴールドは5年後には4000ドル近い値になっていると思います。

そこまでガチホするなんてことはしませんが、テクニカル的に上昇が続く限りロング一択で攻めたいと思います。

最後に

完全に個人的な見解ですので投資は自己責任でお願いします。

過去のブログ記事を見て頂ければわかると思いますが、大幅に外していることも当然あります。

ただ、逆に見事に当てているときもあります。

私が徹底しているのは大幅に外した時は微損で撤退、見事に当たった時は爆益、という典型的な損小利大です。

短期トレードで損小利大を徹底するのはなかなか難しいですが、スイングだと比較的簡単にできるので損小利大トレードがなかなかできない!という人はスイングに移行してみるのもいいかもしれません。

コメントを残す