FXをしながら日々情報収集をしている方は既にお気づきかと思いますが、最近のアメリカの経済指標の数値が悪化し始めています。

中国との貿易戦争の影響なのかはわかりませんが、経済指標数値の悪化を受けて市場は既に利下げの可能性を織り込み始めています。

一般的に利下げに入るパターンとしては

利上げサイクル

↓

据え置きサイクル

↓

利下げサイクル

このような流れになります。

今現在は2018年12月に最後の利上げをして以降、様子見の据え置きサイクルの段階です。

その様子見の据え置きサイクルの段階でアメリカの経済指標が悪化してきているので、市場は利下げサイクル入りを意識し始めて相場に織り込み始めています。

さて、このまま行くとどうなるのでしょうか・・・?

その可能性と2019年後半へ向けた私なりのトレード戦略を書いていきたいと思います。

相場の変化は徐々に来る、気付けない人はチャンスを逃す

今現在は2019年6月ですが、わずか半年前の2018年12月まではアメリカの経済指標は良好でした。

そんな良好な指標数値を受けて、FRBパウエル議長は最後の利上げをしたあともタカ派的な発言を繰り返し、NYダウが下落をし続けている中でも「とりつくシマもない」などの発言をしてNYダウを更に下落させていきました。

下落を続けるダウを見てさすがにマズイと思ったのか、年が明けて1月になると一転してハト派的な発言を繰り返し、ひとまずダウの下落は止まり上昇に転じました。

私が何を言いたいのかというと

利上げサイクルは2018年12月で既に終了しており据え置きサイクルへ移行。

現在は据え置きサイクルから利下げサイクルへの移行段階だということです。

たった半年でこんなにも市場のファンダメンタルが変わっていくのです。

本格的に利下げサイクル入りするとどうなるのか?

当然ドル安トレンドが発生します。

ここ数年のドル高圧力で、ある程度の成績を残せていた人もドル安に転換しただけであっという間に相場から散っていきます。

そうならないためにも2019年後半はドル安トレンド発生を想定しながら相場を見ていく必要があります。

2019年後半へ向けたトレード戦略と通貨ペア

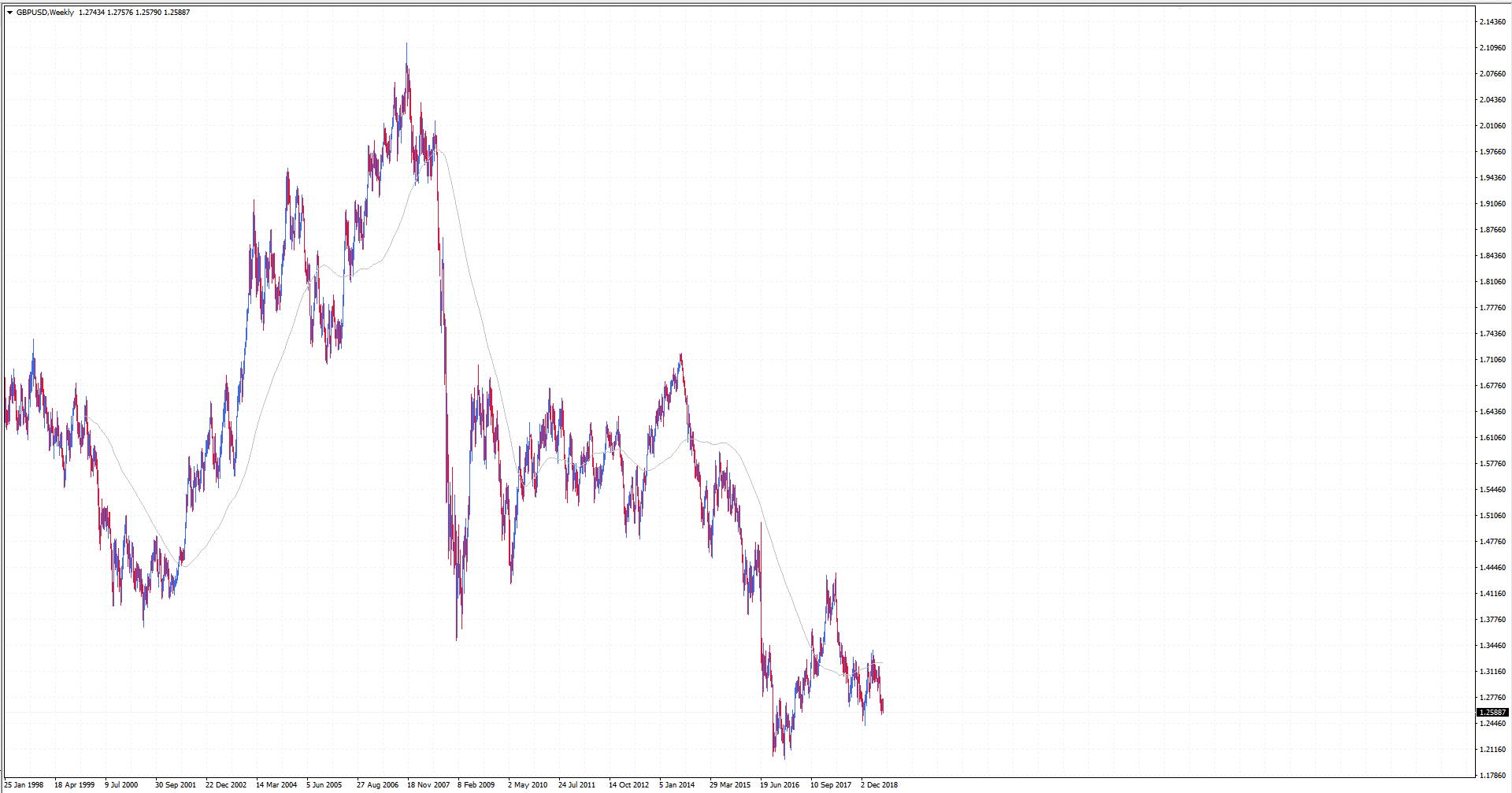

かなり注目しているのがドルストレートとNYダウです。

ドル安トレンドを狙っていくにあたり、ドル円を選択する人も多いと思いますが、個人的にはドル円でドル安方向を狙っていくことはあまりやらないと思います。

というのも、黒田日銀であり続ける限りドル円が下がれば政治的な圧力が働き、為替介入や追加緩和などの変な期待が市場を支配し始めてテクニカルが機能しづらい環境になるからです。

追加緩和に関しては、もうヘリコプターマネー以外にインパクトのある緩和はできないと思っていますが、それでもドル円が下がれば何かしてくる可能性が高いので、そういう歪んだマーケットではトレードしないほうが収支は安定してきます。

それにサイクル的にもドルストレートのほうが大きくキレイなドル安トレンドが発生しそうかなと思っております。

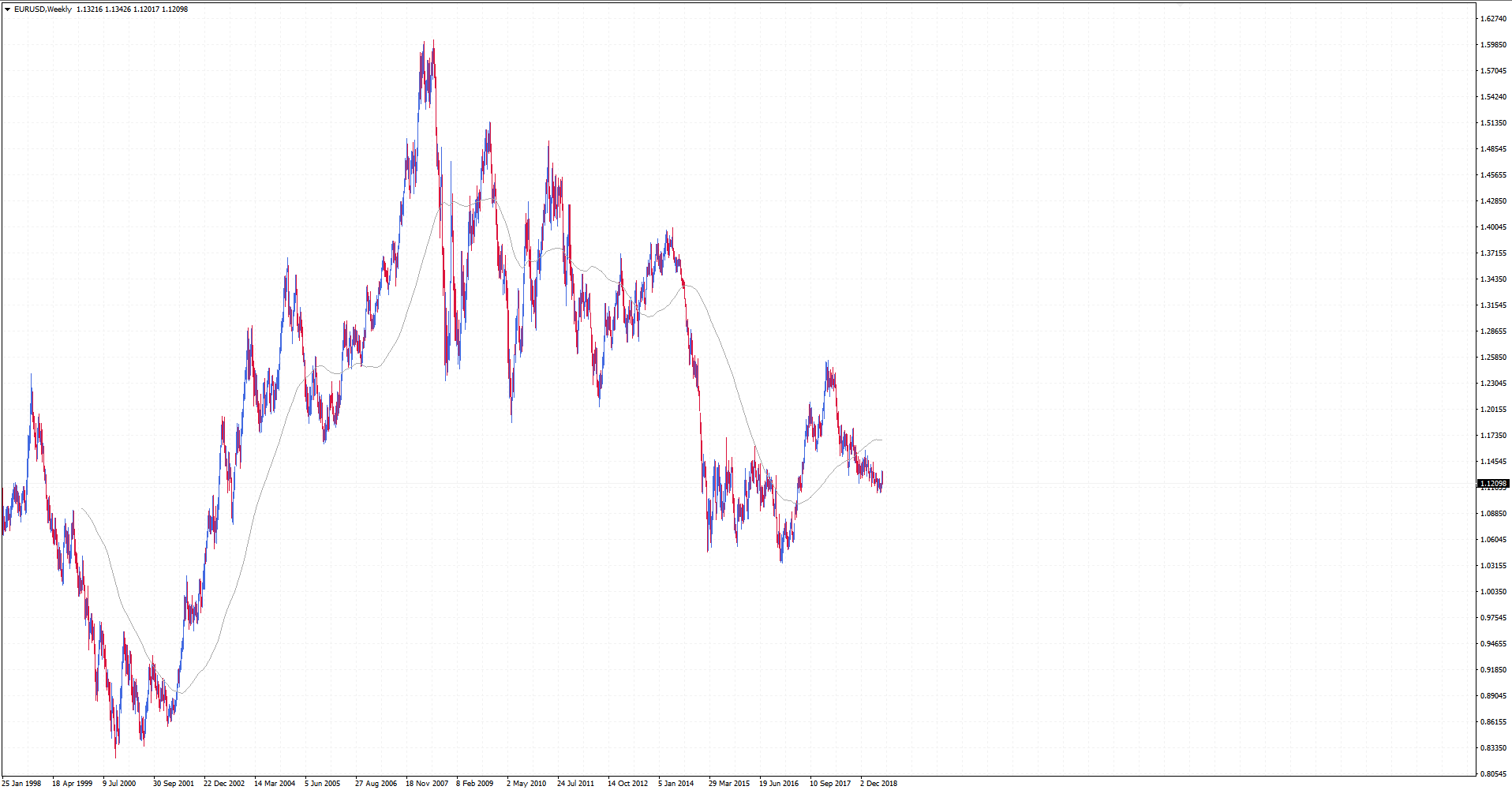

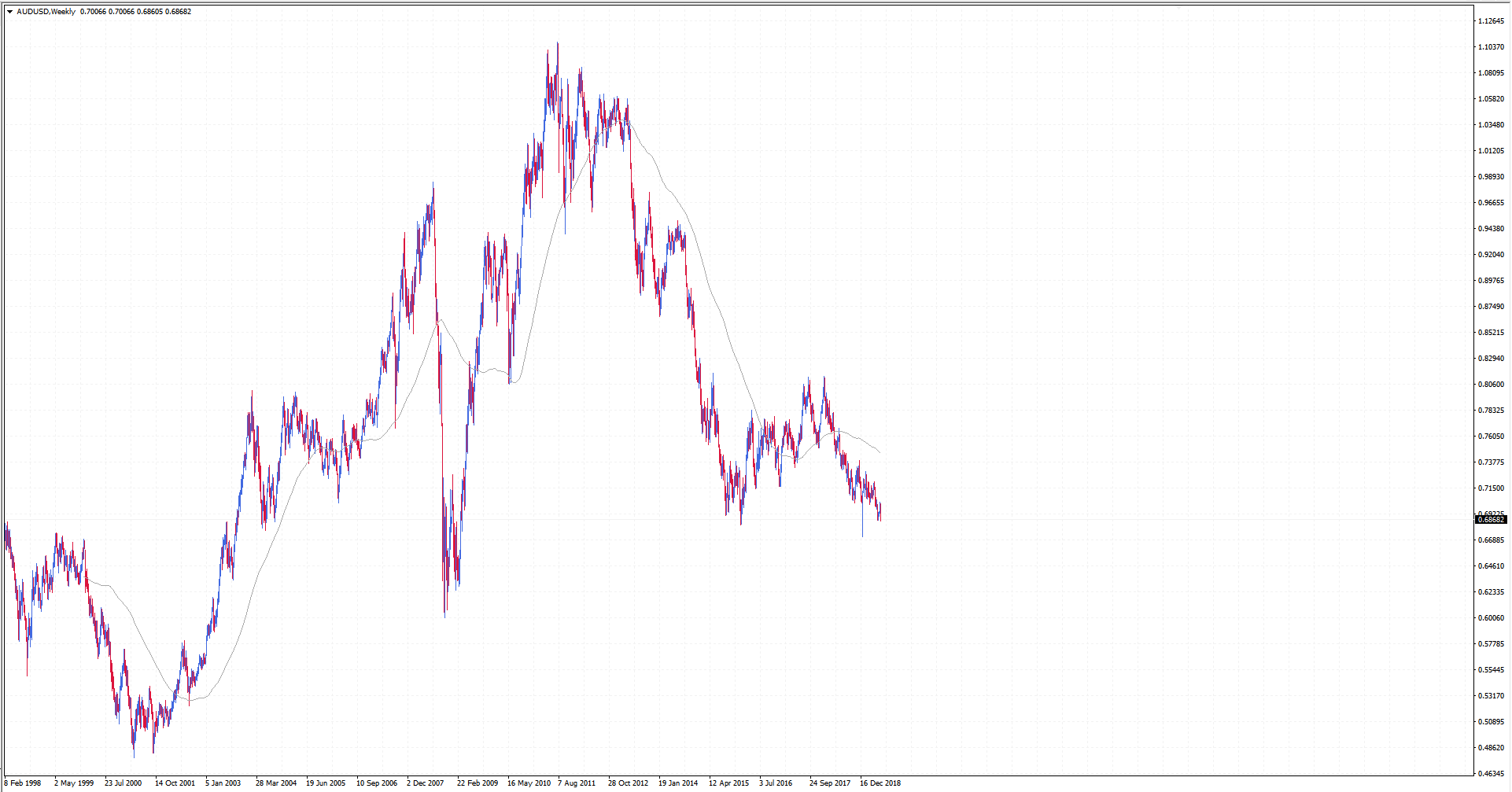

ユーロ・ドル 週足 ※チャート画像はクリックですべてアップになります。

各ドルストレートのペアは数年間という長い期間下げ続けてきていることがわかると思います。

それもそのはず、ここ数年間はドル高の圧力があったためドルストレートは素直にドル高に反応して下落をし続けています。

しかし10年以上前の過去を見ればわかる通り、大きくドル安方向へトレンドがでている時期があることが分かると思います。

その要因は好景気のリスクオン相場でのドル安や金融緩和相場でのドル安など様々です。

いずれの要因にせよ、ドル安相場のトレンドは確実にやってきます。

その中でもテクニカル的に狙い甲斐がある通貨ペアはユーロドルだと思っております。

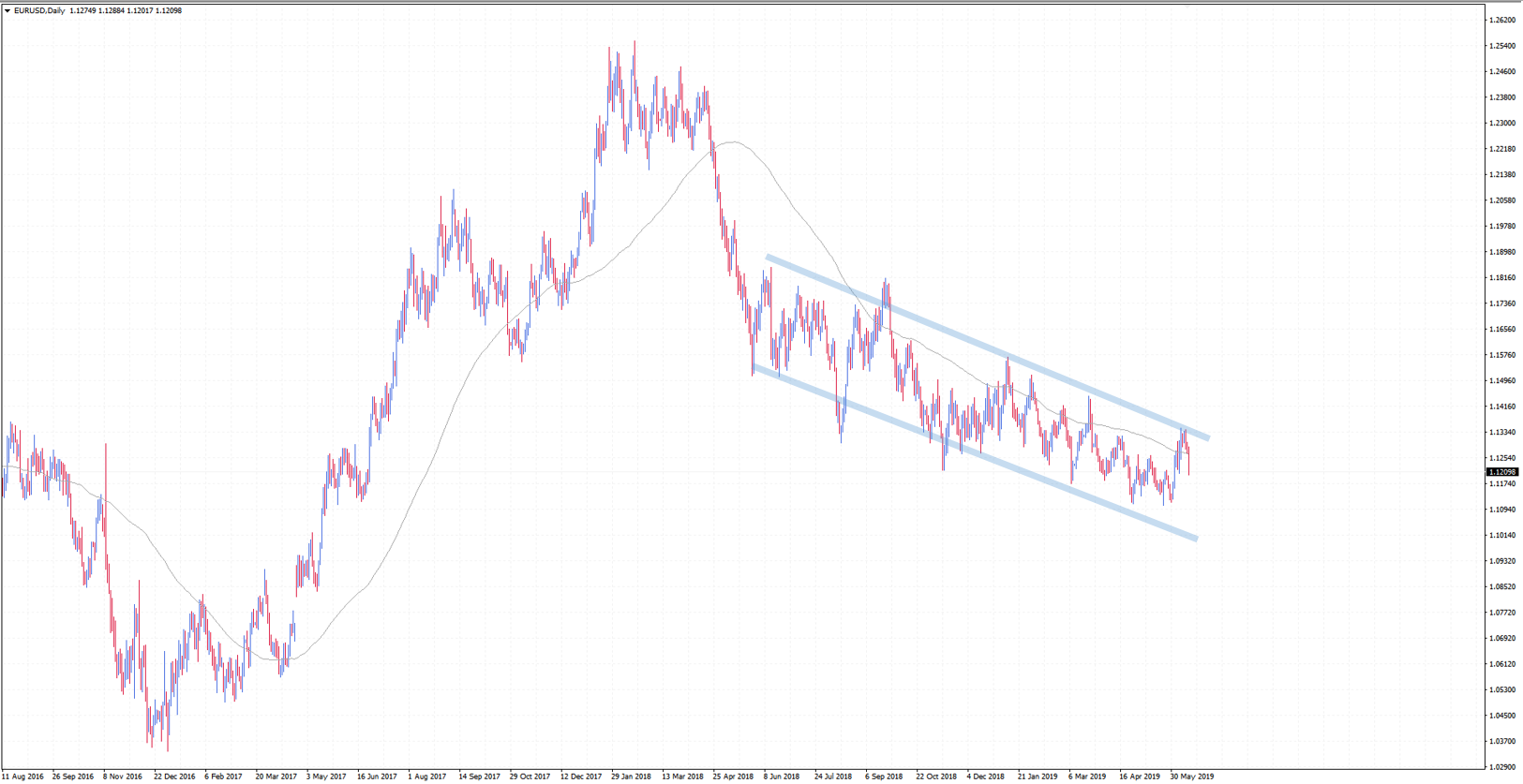

長期ダウントレンドラインのユーロドルに注目

過去にブログ記事でもご紹介したことのあるユーロドルの長期ダウントレンドラインです。

ラインやインジケーターなどのテクニカル分析は時間足が長くなればなるほど信頼度が増してきます。

こちらは週足でのダウントレンドラインなのでこのラインを上方向へブレイクする日がきたら、ほぼ間違いなく長期ドル安トレンド入りしたと思っていいと思います。

しかし週足でブレイクしたのを確認してからエントリーするのでは、はっきりいって遅すぎるので日足以下の足を見てエントリーしてうまくドル安トレンドに乗れたら週足ラインをブレイク期待でホールドする戦略で行こうと思います。

そんなユーロドルの日足ですが、こちらダウントレンドラインができています。

多少飛び出ている足もありますが、為替相場特有のかわいげのあるダマシってやつですね。

個人的にはこの日足のラインを上へブレイクしたら試し玉で少しづつ買っていき、トレンドがでたら増し玉をしつつ、週足ダウンラインをブレイク期待でホールドする予定です。

利幅は1,000~2,000pipsくらいを狙いに行きますが、いつもいつもそんな利幅を狙いに行くことはしません。

普段はスイングでチマチマとトレードして年利30%前後を目安にトレードしていますが、相場の潮目が変わりそうなとき、ファンダメンタルが大きく変わりそうなときなどは強烈なトレンドがでることが多いので、それに乗れるようにレバレッジをかけてポジションを取りにいき、年利100~200%を狙うようなトレードをします。

その強烈なトレンドがアメリカの利下げ開始前後からでそうだと思っているので、2019年後半は少し積極的にトレードしていく予定です。

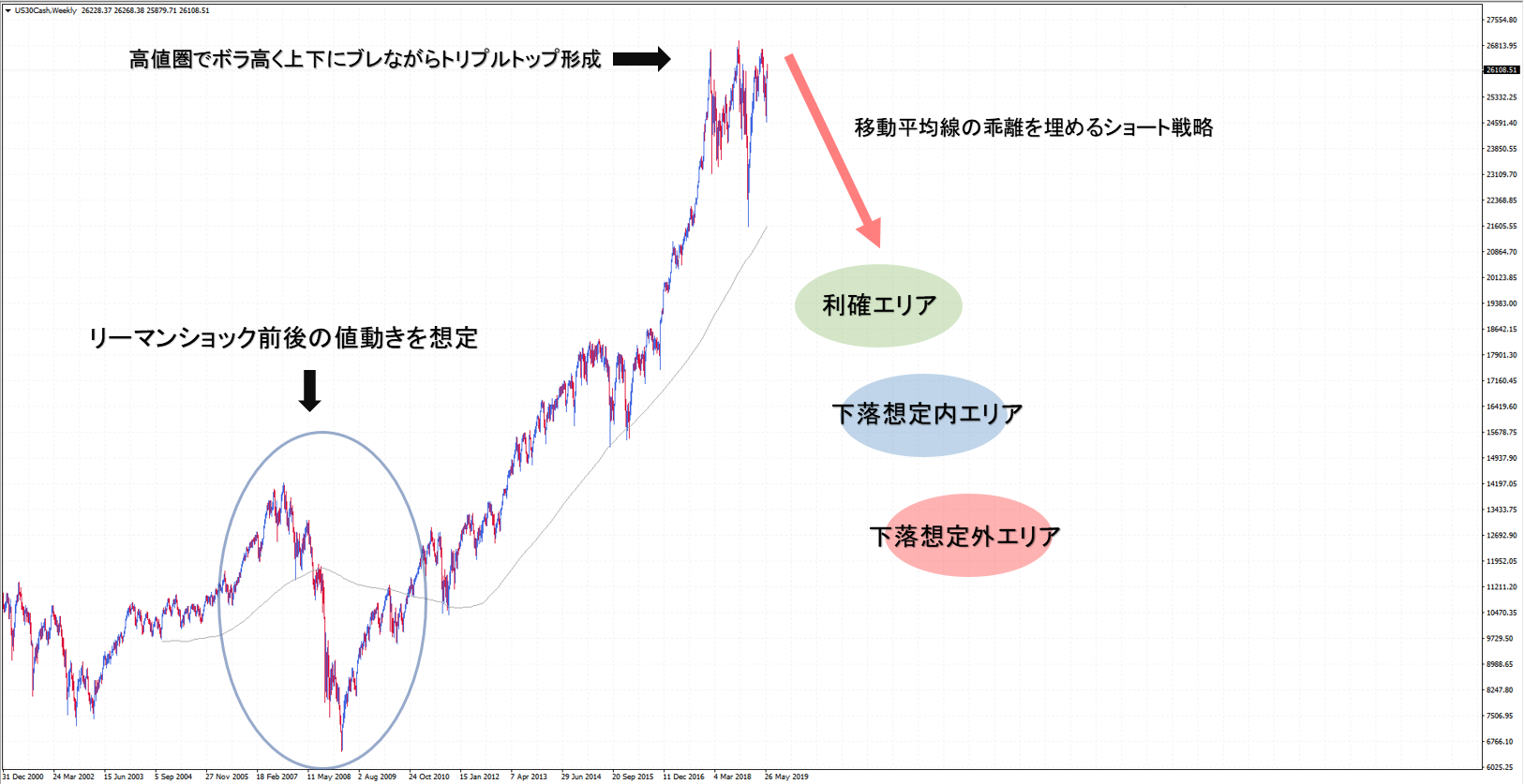

また、ユーロドルのロングと共に狙っていこうとしているのがNYダウのショートです。

NYダウもいつか暴落する、高値圏で上下にブレるのは危険なサイン

現在のNYダウの危険性については今年2月に書いた記事でも触れています。

ただ、このときにはショートでの戦略はあまり考えておらず、暴落がきたら買いで構えておこうくらいのスタンスだったのですが、最近の様々なファンダメンタルズな要因(米債3か月と10年の逆イールドの発生から数か月、直近アメリカの指標の悪化、それに伴う利下げコンセンサスなど)を考えると2019年後半にかけてはダウのショート戦略にトレード妙味があるのではないかと思えるようになってきました。

もちろん絶対に下げるワケでもないし、仮に下げたところでリーマンショックのような歴史的暴落になるとも思っていません。

ただ、さすがに移動平均線の乖離くらいは埋める下げは来ると思いますので、あまり欲張らずに下げを狙っていきたいと思います。

トリプルトップを突き抜けて上昇したら微損で撤退、下げ続けたら資金倍増の爆益って感じのトレードですね。

もし仮に下落想定外エリアまで落ちてきたら、トレード資金の大半を引き上げて現物の米株ETFに突っ込むつもりです。

その理由は下記記事にて詳細に書いていますが

今後のトレードをより楽にしていくための戦略です。

また、NYダウのような株価指数のショート戦略をする場合に気をつけておきたいのは配当金の支払いです。

それを避けるためには先物価格でショートする必要があります。

株価指数には現物価格と先物価格というものがあります。

簡単に説明すると

- 現物価格:スワップの発生 配当金の権利発生

- 現物買い:スワップの支払い 配当金の受け取り

- 現物売り:スワップの受け取り 配当金の支払い

- 先物価格:保有コストがゼロ(スワップの発生無し、配当金の権利も無し)

- 年に4回の強制決済の限月がある(3、6、9、12月)

株価指数をショートするなら限月の概念に慣れて配当金の支払いの無い先物価格でショートするほうが絶対にいいです。

例えば国内CFDでは、クリック証券などは先物価格をベースにしているので日々の配当金の支払いやスワップの負担などもありません。

そのかわりに限月になると現物価格と先物価格を価格調整金という形でポジションに反映させます。

毎日スワップが発生するようなCFD業者は現物価格を提示していますので、お使いの業者を詳しく調べたほうがいいと思います。

私も使用しているXMでは現物価格と先物価格の両方をトレードできるので、その違いなどがわかるようなページもあります。

先物と現物の違いがよくわからないという人は一度見てみるといいと思います。

また、国内CFDは最大レバレッジが10倍なので資金力が無い人はXMのような海外業者を使うのもひとつの方法です。

最後に

2019年後半はユーロドルのロング戦略、ダウのショート戦略で行くという結論ですが、当然のごとく予想は外れます。

大事なのは予想が外れたときにいかに資金の減りを抑えられるかであり、どうやって予想を当てられるようになるか、ではありません。

どんなに分析をがんばって色々と情報収集をしたとしても外れる時は外れますし当たるときは当たります。

経済アナリストの分析がいい例です。

専門家であり一般の人以上に分析と情報収集をしているはずですが、外しまくっていませんか?

予想の精度を高めようとするのではなく、予想を外した時にどれだけ資金の減りを抑えられるか、で最終的な収支が変わってきます。

コメントを残す