かなり久しぶりの更新になってしまいました。

2人目の子供が生まれてからというもの、ブログも含め他のことに費やしていたエネルギーが全て子供に向かい子育ての大変さを痛感している毎日です。

トレードだけはずっとしていたのですが、相場変動などのトレンド記事も書けなかったのは少し残念でした。

私のブログを楽しみにしているなんて人はいないと思いますが、個人的に書きたい記事が書けないのはイヤなので時間と体力があるときに書いていきたいと思います。

2020年の振り返り

2020年の始めに今年のトレード戦略を書きました。

簡潔に言うと

- ユーロドルのショート

- ユーロカナダのショート

- 米株指数のロング(NYダウ、S&P500、ナスダック)

- GOLDのロング

となっています。

そしてそのトレード結果ですが

- ユーロドルのショート→微益

- ユーロカナダのショート→微益

コロナショックが発生するまではまだ金利差によるトレンドに優位性があったのでショート戦略で利益を出せていましたが、コロナショック発生後に米ドルの政策金利が低くなってしまい、日足レベルのトレンドが崩れたためショート戦略は3月で撤退、以降はこの通貨ペア達はトレードしていません。

- 米株指数のロング→損失からの利益

- GOLDのロング→爆益

米株指数のロングは完全にやらかしました。

コロナショック直前までFRBが隠れQE4をやっていたため、多少の下げではテクニカル的な優位性を少し無視して買い向かったほうがいいと思い、2月後半からのコロナの暴落を分割売買でポジション調整をしながら買い向かっていましたが、このような歴史的な大暴落になるとは想定もしておらず、改めて資金管理が重要だと思い知らされました。

ただ、その後はFRBがすぐに無制限QEを宣言したので2019年初のようなV字回復になる可能性が高いと思い、変わらずに買いポジションを積み上げ、なんとかV字回復のトレンドに乗ることができたので利益にすることができました。

反省点としては、いくらFRBがQEをやっていようともやはりトレーダーとしてテクニカルを最優先すべきだ、ということを思い知らされました。

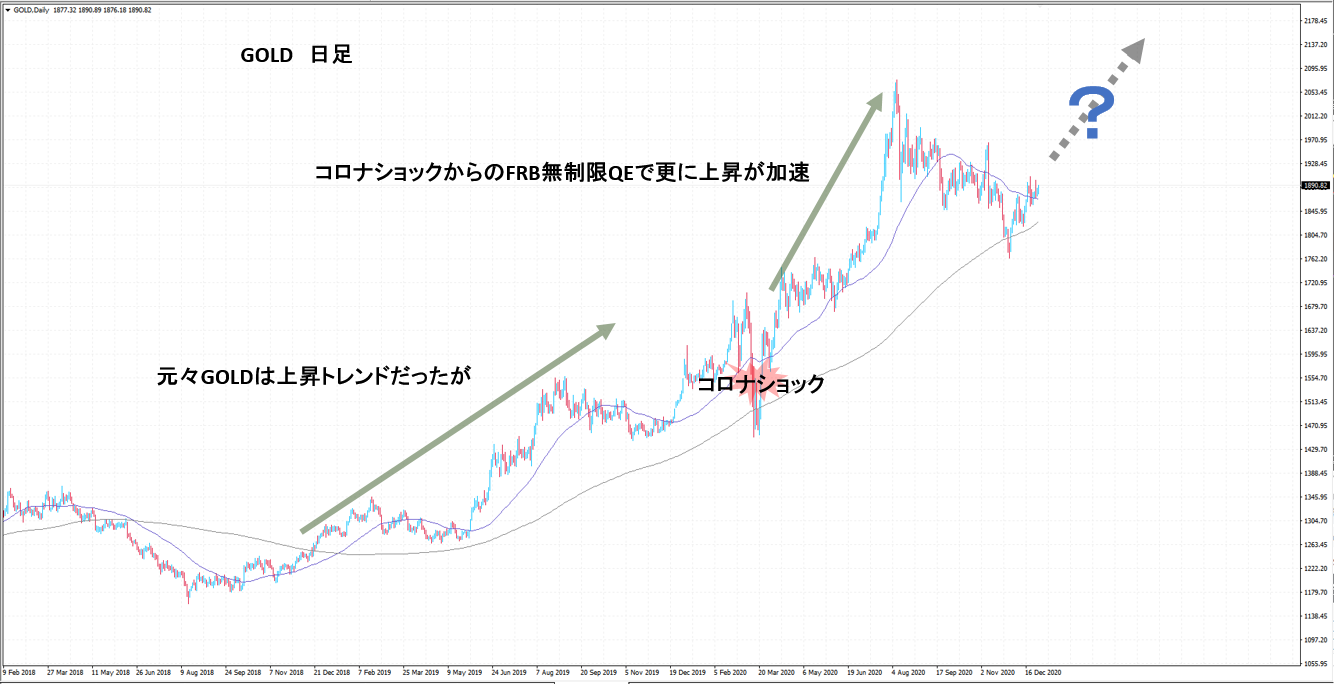

GOLD相場に関しては以前に金相場の記事を書いたのですが完全に想定通りでした。

→金相場が長期上昇トレンド入り濃厚!次の金融危機で資金倍増のチャンスが来そう

GOLDの長期的な上昇トレンドはまだ始まったばかりでこれから何年も上げっぱなしの相場になる可能性が高いです。

こういったマクロな見方をできるのはスイングトレーダーのメリットかと思います。

2021年のトレード戦略

2021年のトレード戦略はただひとつ

ドル安ポジションの構築です。

FX市場、CFD市場、どのマーケットでドル安トレードをするか?で年間収支が決まってくると思います。

FRBが3月のコロナショック後に無制限QEを宣言して以降、株式相場、金相場、ビットコイン相場、すべての相場が上昇しています。

為替に関してもそれまで続いていたドル高トレンドが一変して日足レベルでドル安トレンドに転換しています。

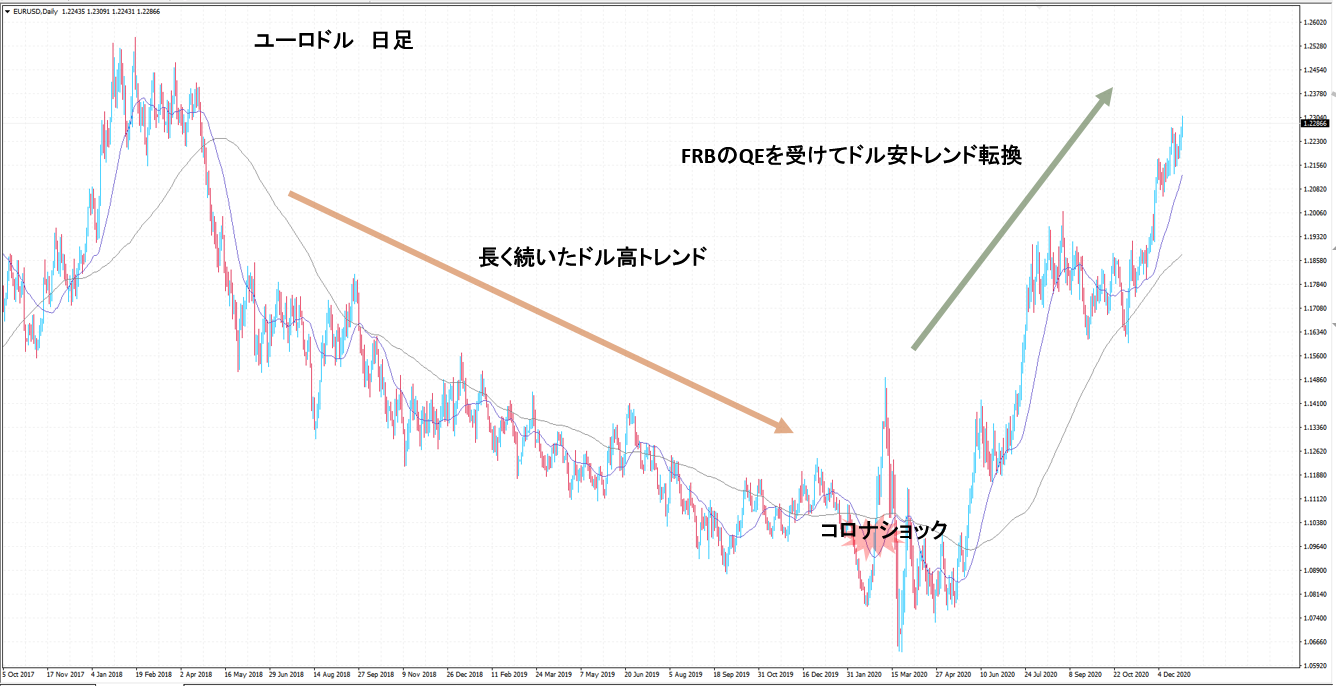

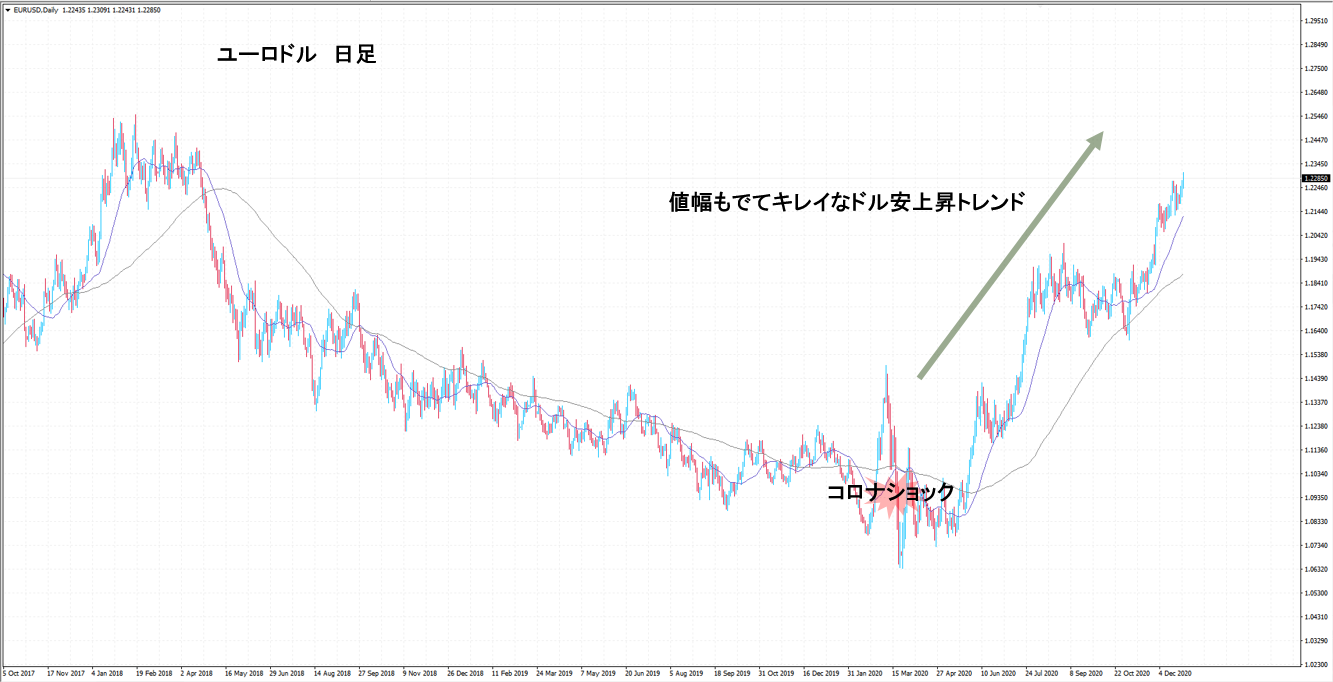

ユーロドル 日足 ※画像は全てクリックで別タブにてアップで見れます。

このようにFRBの本格的なQEが始まると歴史的にドル安方向に相場は進みます。

QEは量的緩和の名称で市場にドルをジャブジャブと大量に供給してドルの絶対量を増やすのでドル安方向に相場が進むのは至極当然な流れですね。

ですので私としては調整局面などの一時的なドル高方向へは一切ポジションはとらずにドル安方向へ相場が進みそうなときに全力でポジションをとっていくトレードになると思います。

2021年のドル安ポジションのトレード

2021年は

- ドル円以外のドルストレートのドル安ポジション(FX)

- 米株指数のロング(CFD)

- ゴールドのロング(CFD)

- シルバーのロング(CFD)

このマーケットでドル安トレードをしていこうと思っております。

2021年のFX市場

2021年、ドル安ポジションを作りに行くにあたり、なぜドル円以外なのかというと

円通貨も量的緩和を継続しているから、という理由です。

要はドル安の圧力と円安の圧力があるためドル円はドル安方向への動きが鈍いんですね。

ユーロドルの方が値幅もありキレイな上昇トレンドを描いています。

他のドルストレートの通貨ペアも同様にキレイな上昇トレンドを描いているものが多いので日足ベースでしっかりと押し目を待ってドル安ポジションを仕込んで行きたいと思います。

また、ユーロドルに関しては数年レベルの大転換が起きている可能性が非常に高いです。

ドル高トレンドとドル安トレンドの数年サイクルの転換が確認できますが、今回20年前のブレイクと同様に下落トレンドのラインをキレイに上へブレイクしたことによってここから更にドル安方向へ上昇していく可能性が非常に高いです。

押し目も作らずに上昇していく可能性もありますので時間足レベルでのブレイクなど、チャンスがあればドル安ポジションを仕込んで行きたいと思います。

2021年の米国株相場

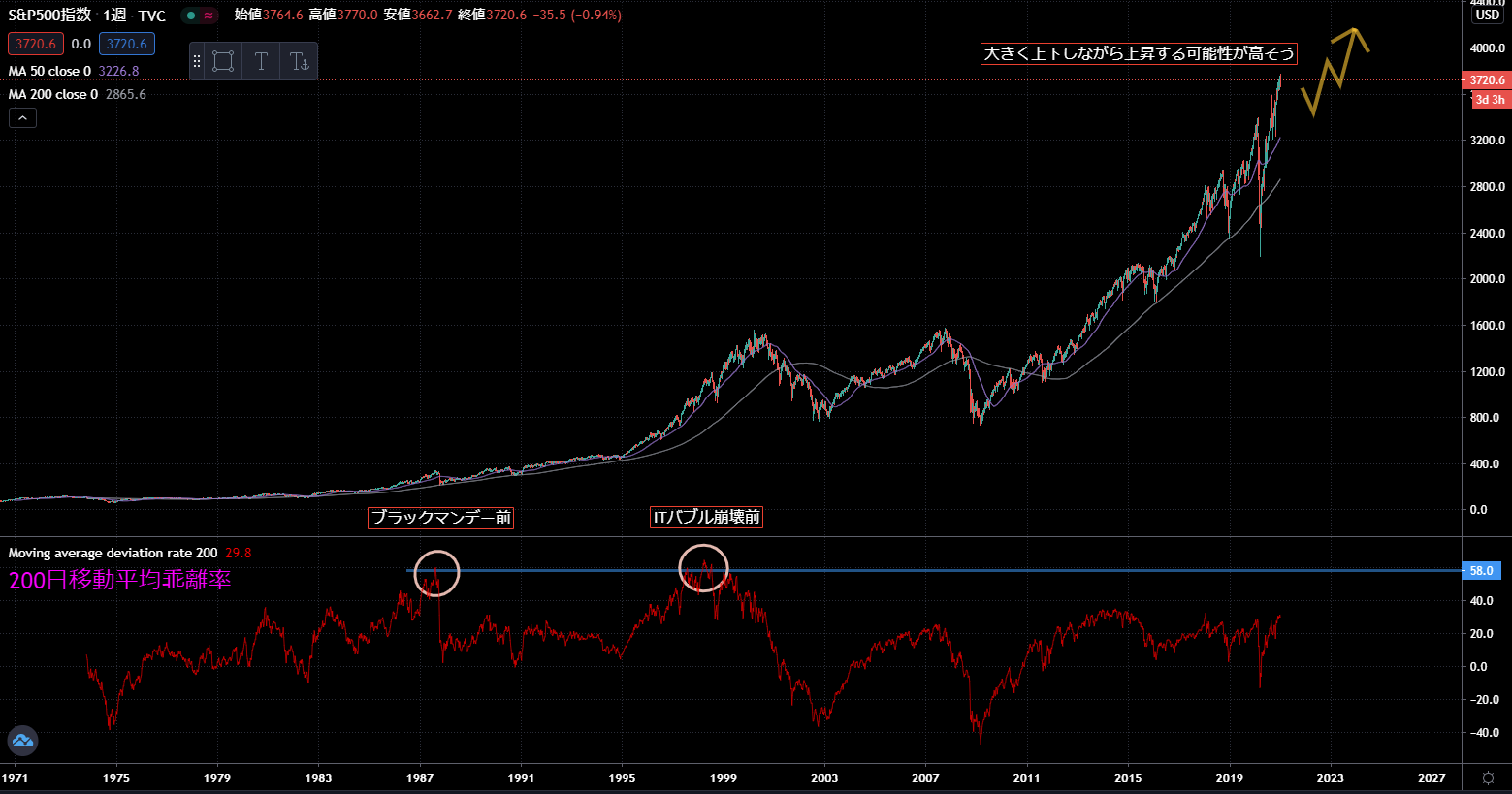

既にバブル末期で崩壊直前ではないのか?

と疑わしくなる米国株相場ですが、ファンダメンタルはもとよりテクニカルで見ても実はまだ上昇余地があると見ることができます。

ローソク足チャートの下に表示しているインジケーターは200日移動平均乖離率になります。

要は200日移動平均からどれだけ離れているか?

を見るインジケーターなのですが、S&P500を週足で過去50年前から見てみると・・・

ブラックマンデー前とITバブル崩壊前に週足での乖離率58%前後の数値が確認できます。

現在の乖離率はというと約30%前後です。

ということは、過去の相場では今の相場以上に上昇していた時期があった、ということです。

今の米国株相場はかなり高値圏にいてここから更に上昇するなんて個人的にも考えにくいですが、こうやってしっかりと過去検証をすればその可能性も考えられます。

2021年、FRBの方針転換がない限り、ロングをメインにしっかりとストップを置いて資金を守りつつ攻めのロングトレードをしていきたいと思います。

2021年のゴールド相場

GOLD相場は上へブレイクアウトしましたね。

ゴールドに関しては昨年の11月頃から必至にロング玉の仕込みを頑張っており、何度か大きな損切もしましたが結果的に緑〇付近でかなり大きなロングポジションを仕込めました。

ブレイク前にも増し玉をしており、無事に上へブレイクしてくれたので安心しました。

2000ドル超えまでは利食うつもりはないのでひとまず相場の行く末を見守りたいと思います。

今あるロングを全て解消した後も今年のゴールド相場は引き続きロングメインでトレードしていく予定です。

2021年のシルバー相場

シルバー相場は今まで見ているだけでトレード対象ではなかったですが、FRBが無制限QEをして世界のマネーの総量が増え続けるとなれば話は別です。

シルバーは伸びしろがありますし、ゴールドと共に上昇していく可能性が高いと思っています。

そんなシルバーですが、ゴールドの上昇に遅れてシルバーも上昇してきて数年レベルの抵抗線を上へブレイクしていきました。

ゴールドより大きなポジションではないですが、シルバーも既にロングポジションを仕込み済です。

シルバーはゴールドよりもボラティリティが高いので、かなり気をつけてトレードしていかなくてはダメですね。

とはいえQEの恩恵を受けてシルバーもまた紆余曲折しながら最低でも2011年の高値までは到達すると思うので日足レベルの押し目っぽい局面が来たら時間足をしっかり見てロングを仕込んで行きたいと思います。

最後に

FRBが無制限QEを宣言している限りは相場は上がるしかないと思います。

ただ、2020年3月のコロナショックのように、いつ、何が原因で大暴落するのか、誰にもわかりませんのでしっかりとストップを置いてトレードしていかなければダメですね。

個人的には米国株相場は2月までには10%近い調整の暴落はあると思います。

ただ、それ以上に気がかりなのは米国債の長期金利がするすると上がってきていることです。

FRBがQEをしているのにするすると上がっていくのは個人的には不気味です。

ホントに相場は何が起こるかわからないので2021年も油断せず、気を引き締めてトレードしていきましょう。

コメントを残す