私がトレードで重要視している指標に 『グランビルの法則』 というものがあります。

ダウ理論と共に市場の原理原則をとらえている指標のひとつだと思っており、相場環境を認識するのに非常に有効性を感じている指標のひとつです。

今回はそんな 『グランビルの法則』 について書いていきたいと思います。

ダウ理論の記事はこちら

ダウ理論をトレードで生かす 市場の原理原則

グランビルの法則

グランビルの法則を唱えたのは [ ジョセフ・E・グランビル ] という人。

1960年代に著書の中でグランビルの法則を紹介し、以後トレーダー達の間で重要視され続けた指標になります。

ダウ理論とは違い、グランビルの法則は批判的な意見をする人たちも多いですが、今日まで語り継がれているということは、こちらも市場の原理原則をとらえている重要な指標のひとつと考えて良いと思います。

移動平均線をベースにロウソク足の動きでエントリーポイントを判断する法則になります。

8つのエントリーポイントがありますが、買いエントリーポイント4つを売りエントリーポイントに転用しただけ

ですので基本は4つとなります。

買いのエントリーポイント

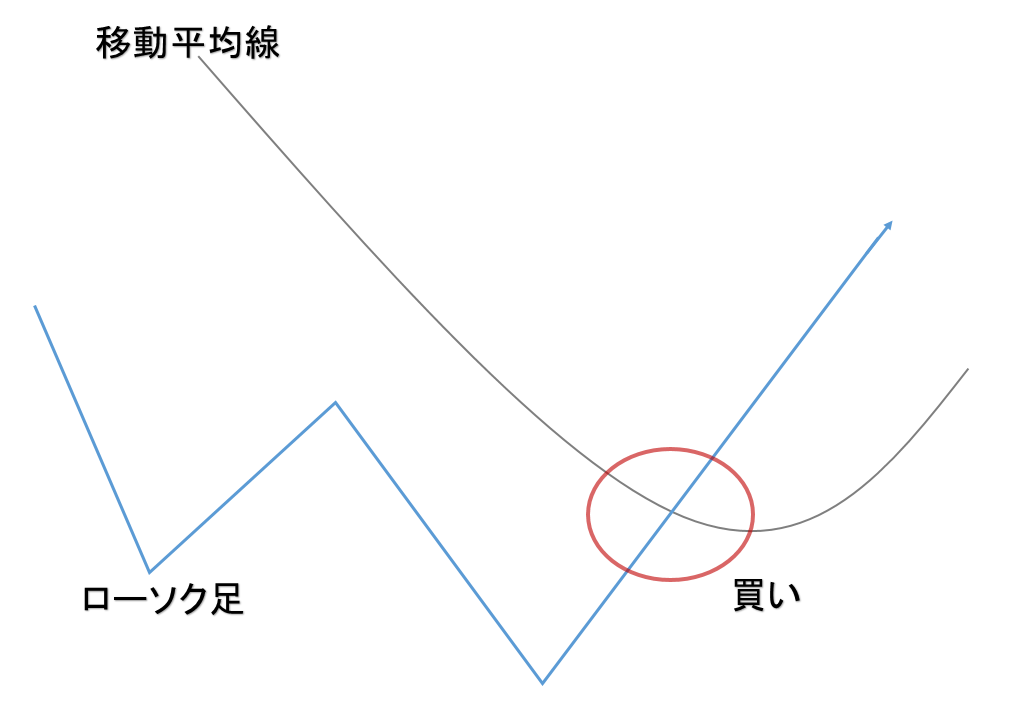

法則①

移動平均線が下落後、横ばいになるか上昇しつつある局面でローソク足が移動平均線を下から上へとクロスしたとき。

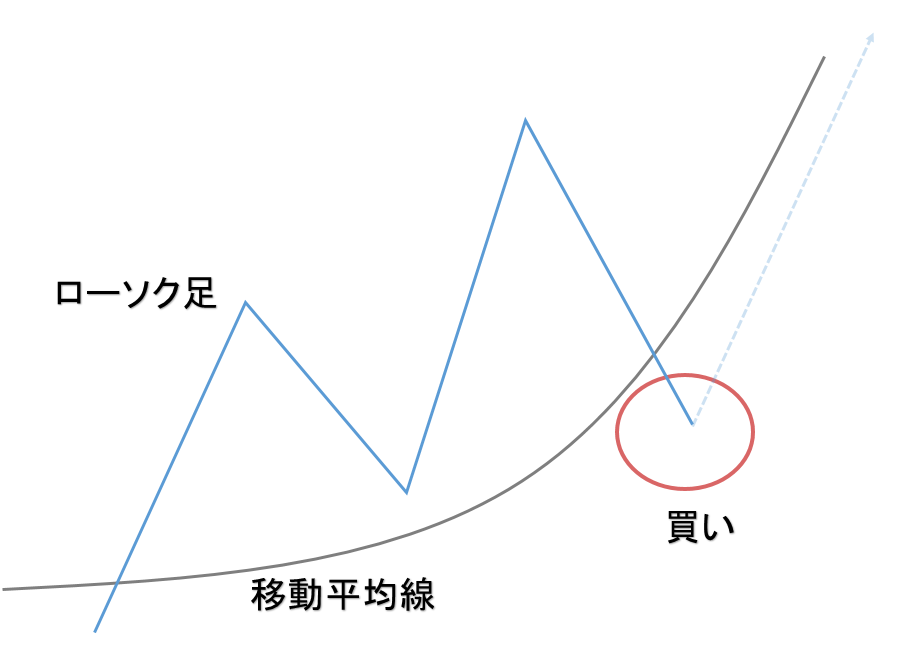

法則②

移動平均線が上昇している局面でローソク足が移動平均線を下抜けたとき。

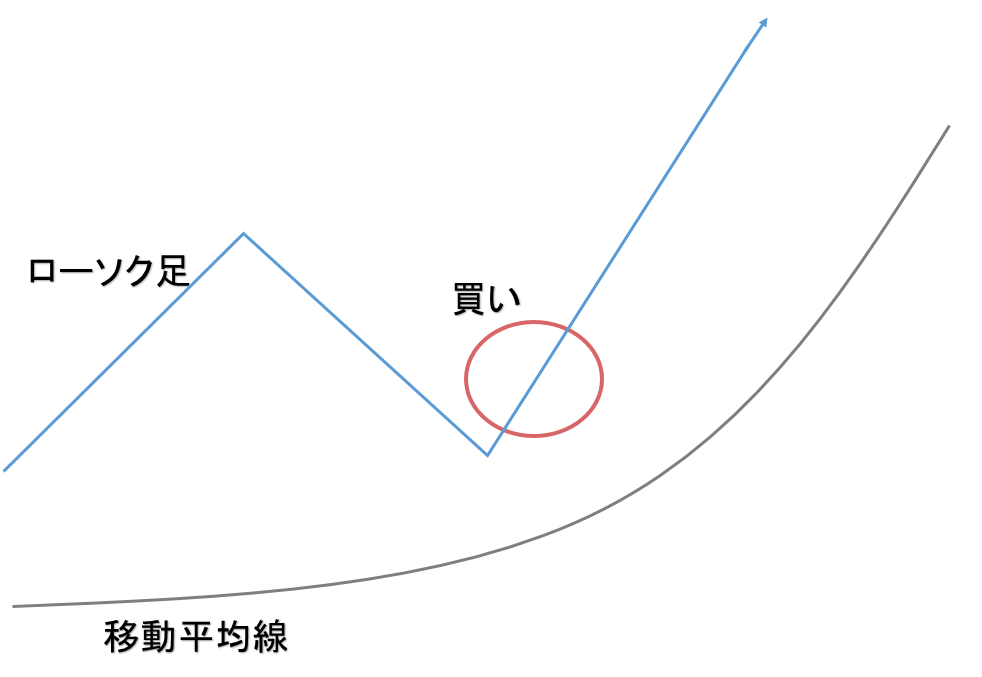

法則③

ローソク足が上昇する移動平均線の上にあり

移動平均線に向かって下落するも、クロスをしないで再び上昇したとき。

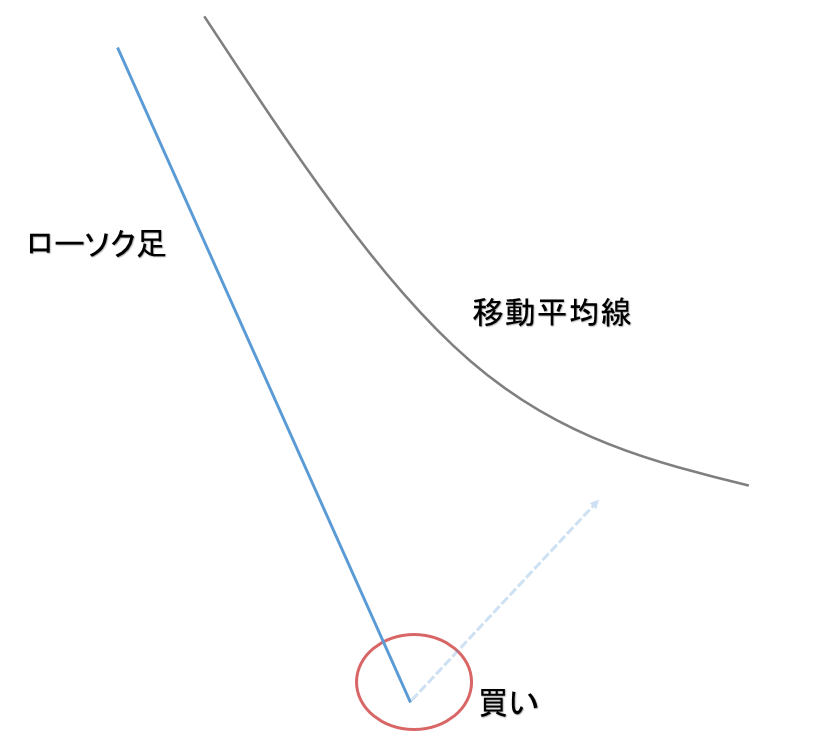

法則④

移動平均線が下落している局面で、ローソク足が移動平均線と

大きく乖離 (かけ離れている) している時。

売りのエントリーポイント

基本的には買いエントリーの逆となります。

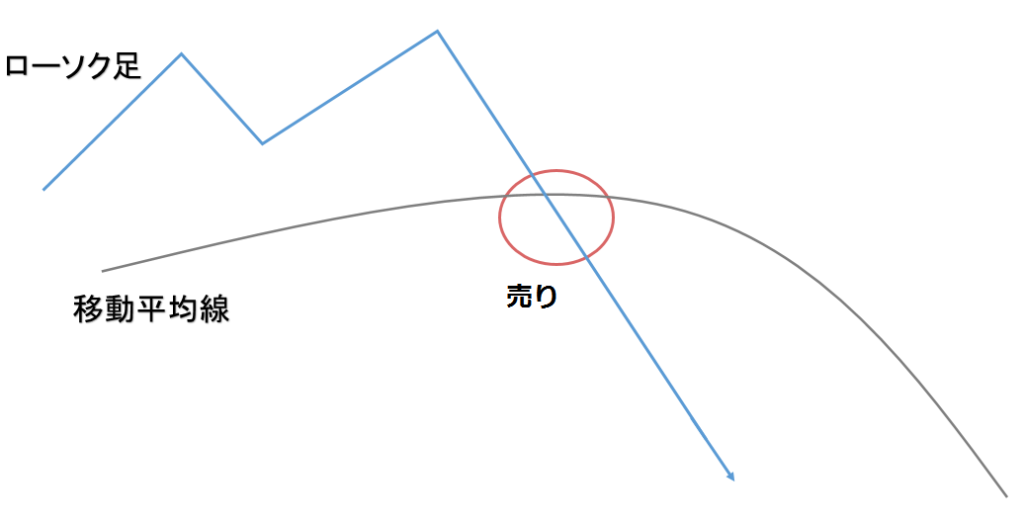

法則①

移動平均線が上昇後、横ばいになるか下落しつつある場面でローソク足が移動平均線を上から下へクロスするとき。

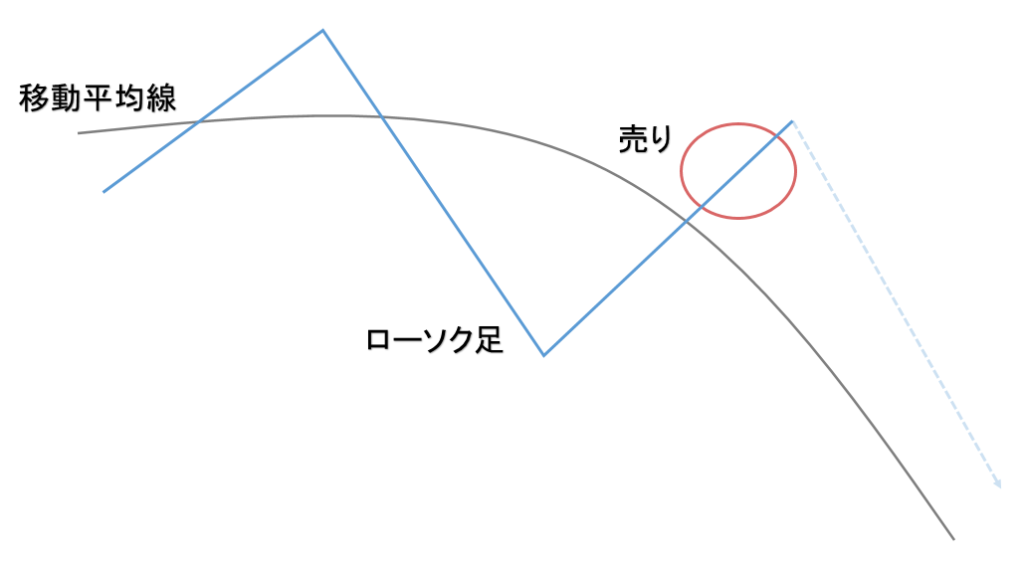

法則②

移動平均線が下落している局面で、ローソク足が移動平均線を下から上にクロスしたとき。

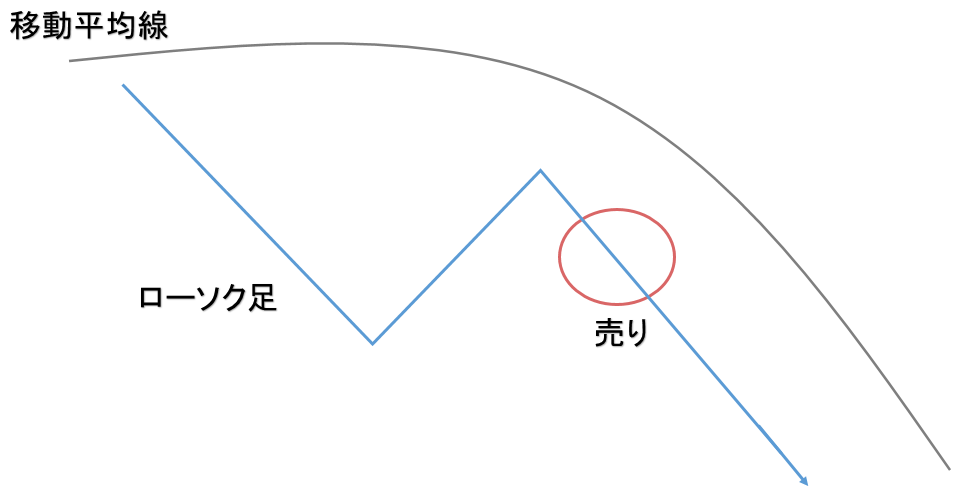

法則③

ローソク足が下落する移動平均線の下にあり

移動平均線に向かって上昇するもクロスせずに下落するとき。

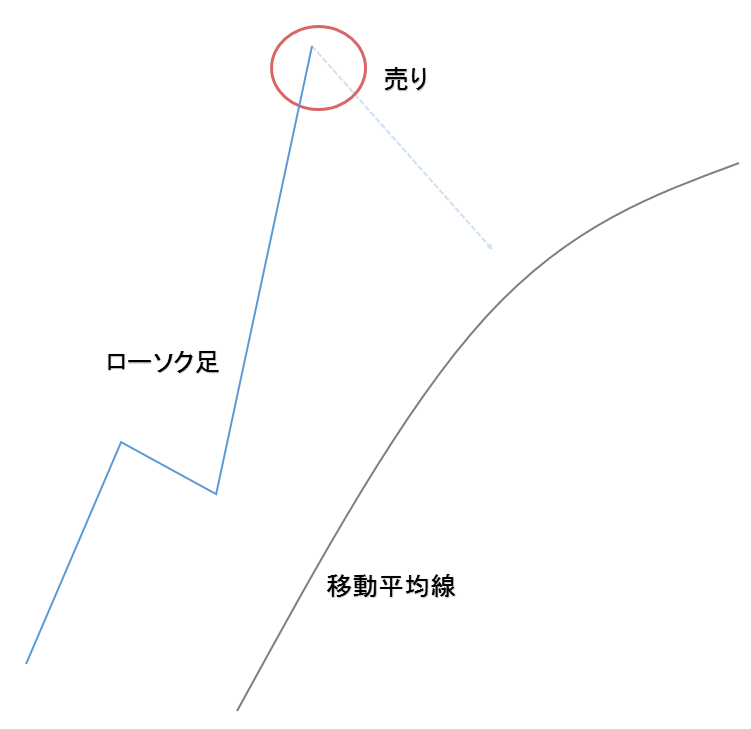

法則④

移動平均線が上昇している局面で、ローソク足が移動平均線と大きく乖離 (かけ離れている) しているとき。

まとめ

以上がグランビルの法則になります。

基本の法則が4つで買いと売りの目線で見たときに合計8つある、というものになります。

法則①~③はトレンドフォローのエントリーポイントとなっています。

法則①はトレンドが転換するときに発生しやすいエントリーとなり

法則②と③は、主にトレンド発生中に起きやすいエントリーとなります。

法則④はオーバーシュートからの逆張りのエントリーとなっています。

オーバーシュートからの逆張りはこちらの記事でも書いていますが

トレードスタイル:トレーダーの利益の源泉・相場のエネルギーの取り方

損切の見極めが非常に重要になってきます。

うまい人、自信のある人はやってもいいと思いますが

グランビルの法則は①~③を意識するだけで、相場への見方がだいぶ変わります。

意識してチャートを見ていると、エントリーポイントもわかってくると思います。

まだトレードルールを構築できていない方は

グランビルの法則とダウ理論の理解度を深めてみてください。

トレードルールはシンプルなほうが、利益を上げやすいです。

コメントを残す